CF40季度报告|下半年宏观经济的挑战与应对

“

今年下半年,中国经济仍将面临五个方面的压力和挑战:一是疫情的不确定性;二是需求叠加下行;三是地方财政收支缺口;四是新风险事件的发生;五是新的地缘政治冲突。

在以上多重压力和挑战下,要争取全年经济发展达到较好水平,实施以扩大总需求水平为目标的总量目标和总量政策工具依然非常重要,除此以外,针对结构问题也需要特定的政策工具。

一是扩大政府债务融资,补上政府收支缺口。政府支出,尤其是政府主导的基建投资是下半年经济增长的核心保障。要补上政府广义支出资金缺口,可考虑特别国债、财政贴息债券和政策性金融贷款支持基建投资。

二是降息,明确向市场宣布政策利率每次下调25个基点,持续下调至经济运行连续两个季度以上保持较高活力为止。

三是稳定监管政策预期。监管层面要给市场留下充分的摸索和试错空间,鼓励加法,慎用减法,确保在行业成长中解决问题。

* 本文为2022年第二季度CF40宏观政策报告宏观部分。

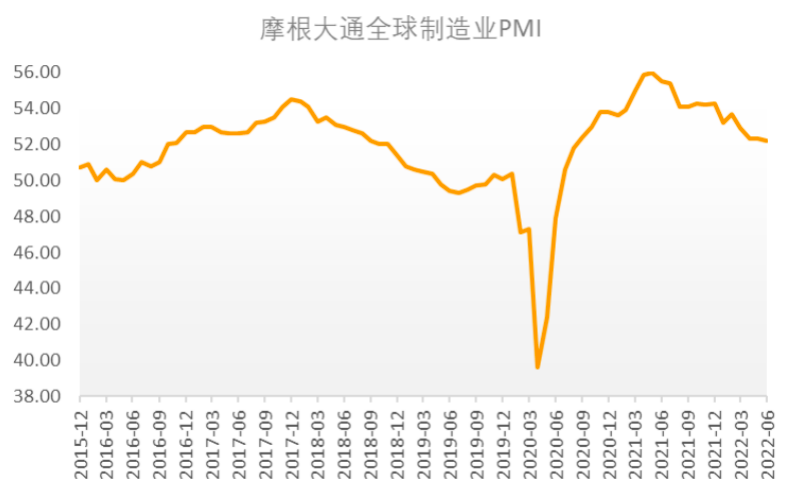

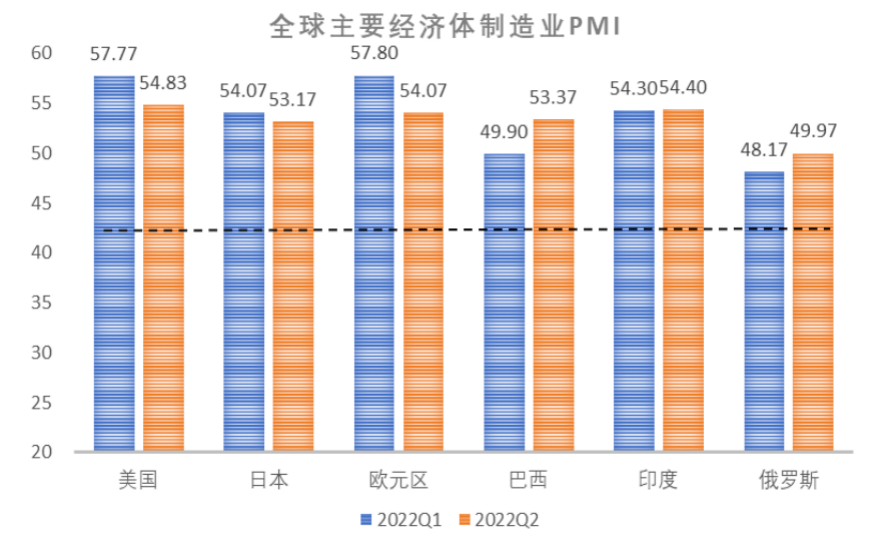

外部环境:美联储大幅加息

2022年2季度,摩根大通全球综合PMI和全球制造业PMI均值分别为52.0和52.3,分别较2022年1季度均值下降0.4和1.0个百分点。在全球金融条件紧缩、疫情反复和地缘政治冲突的多重因素影响下,全球制造业增速有所放缓。分国家来看,美国、欧元区和日本等发达经济体2季度制造业PMI均值均出现不同程度下降,巴西、印度和俄罗斯等新兴市场经济体2季度制造业PMI均值有所回升。

数据来源:Wind,中国金融四十人论坛

全球经济增长预期下调。世界银行在最新一期《全球经济展望》中下调2022年全球经济增长预期至2.9%,较此前预测下调1.2个百分点,报告指出世界经济正遭受一系列不稳定的冲击。部分低收入国家可能面临粮食、债务和社会危机。全球国际基金组织(IMF)近期公布的第四条磋商报告中下调了对美国今年经济增长的预期至2.3%,上调了今年的失业率预期至3.7%。美国的政策重点是在不引发衰退的情况下迅速减缓工资和物价的增长,这将是一件棘手的任务。

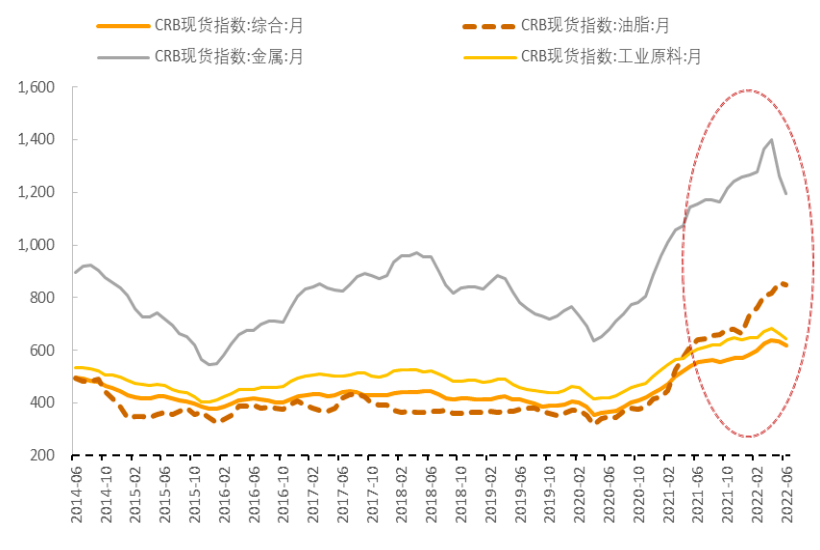

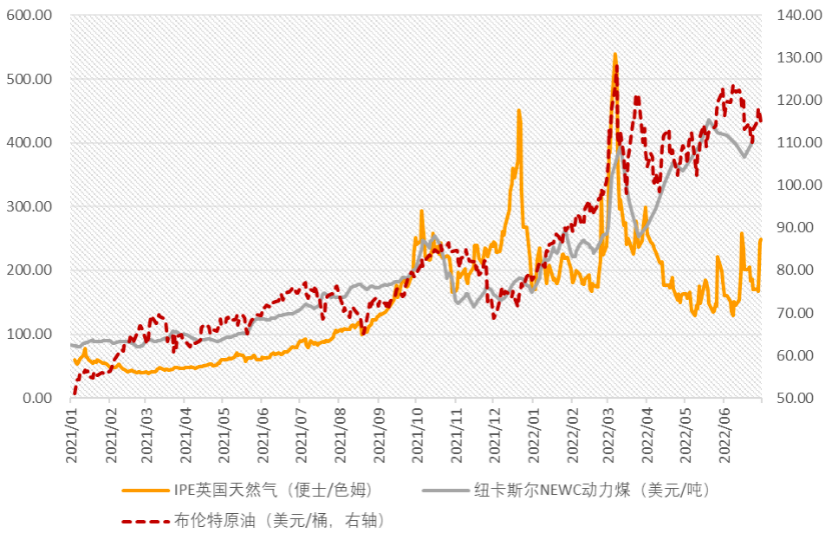

大宗商品价格高位回调。在全球金融条件收紧和经济下行预期影响下,2022年2季度CRB大宗商品价格综合指数618.5,较1季度末回落1.4%。其中油脂分项增长5.6%,金属分项回落12.3%,工业原料分项回落4.3%。2季度,布伦特原油现货和期货价格最高涨至132.2美元/桶和123.6美元/桶,分别较1季度末上涨19.8%和14.5%,季末震荡调整,分别回落至120.5美元/桶和114.8美元/桶。欧佩克与非欧佩克产油国(OPEC+)第30次部长级会议重新确认产量调整计划和每月产量调整机制,并决定将今年8月的月度产量上调至64.8万桶/日。

国际能源署(IEA)总干事法提赫·比罗尔近日在悉尼的全球能源论坛上警告称,全球性的能源供应紧张局面可能进一步恶化。各国需要大规模地扩展清洁能源技术,建立一个有弹性、可负担的能源系统。动力煤价格短暂回调后继续走高,从1季度末的253美元/吨回升至403美元/吨。天然气价格震荡回落,从1季度末的299便士/色姆回落至248便士/色姆。国际有色金属价格和国际农产品价格较先前高位有了不同程度回调。其中LME铜回落11.8%,LME铝回落27.0%,LME锌回落9.5%,CBOT大豆价格回落2.3%,CBOT玉米价格回落3.1%,CBOT小麦价格回落8.3%。

数据来源:WIND,中国金融四十人论坛

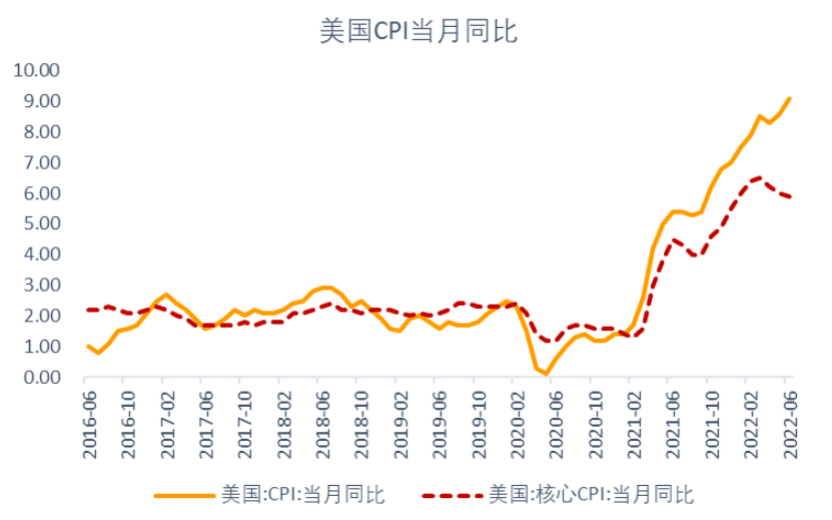

美国通胀再创新高,美联储加快紧缩进程。2022年6月美国CPI同比增速达到9.1%,超市场预期,为1981年以来的最大同比涨幅。美国就业市场势头依然强劲,美国2季度平均新增非农就业人数39.7万,失业率维持在3.6%,劳动参与率环比微降0.1个百分点至62.2%。

为抑制通胀,美联储自今年年初以来三次加息,累计上调政策利率150BP。6月美联储紧急将联邦基金利率目标区间上调75个基点至1.5%-1.75%,为1994年以来最大幅度的加息。6月联邦公开市场委员会(FOMC)货币政策会议纪要显示,委员会高度关注通胀风险,坚定地致力于将通货膨胀率恢复到2%的目标。在随后的新闻发布会上,美联储主席鲍威尔表示,美联储可能在7月份会议加息50或75个基点。在6月美国CPI数据发布后,芝加哥商品交易所集团(CME)的7月加息100BP的概率一度升至78%,目前回落至42%。

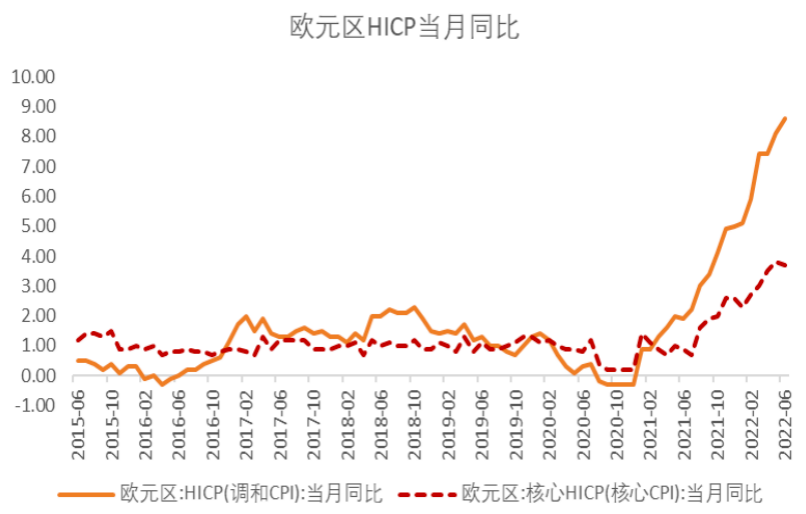

欧元区通胀高企,主要来自能源和食品价格。2021年下半年以来,欧元区通胀水平加速上扬,俄乌冲突和欧洲对俄罗斯的制裁加剧了通胀压力。6月欧元区消费者调和价格指数HICP同比增速为8.6%,核心HICP同比增速为3.7%。6月能源价格分项同比增长41.9%,是推高欧元区通胀的主要因素,食品价格分项也增长11.1%。6月9日,欧洲央行公布最新利率决议和货币政策声明,宣布维持三大关键利率不变。同时欧洲央行也表示计划于7月会议上将主要利率提高25个基点,还表示9月份会再次加息,加息的速度将将取决于通胀的发展,这表明欧央行即将结束自2014年就开始执行的负利率政策。

数据来源:WIND,中国金融四十人论坛

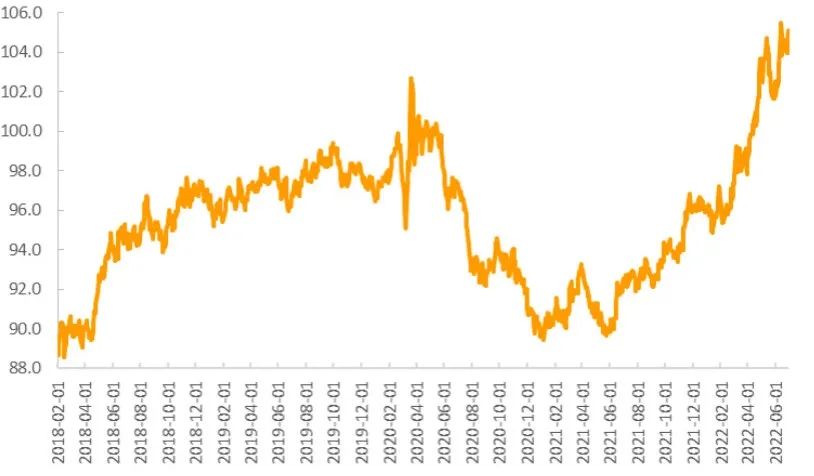

美元指数强势上涨,全球货币政策分化导致亚洲货币承压。日本通胀相较于欧洲、美国仍处于较低水平,加之经济前景的强不确定性,日本央行仍坚持了量化货币宽松政策,维持短期基准利率在负0.1%不变,维持基准10年期日债收益率在零左右,由此给日元汇率和日债带来了巨大的市场压力。2季度末,美元指数为104.7,较今年年初上涨9%,受此影响,欧元、英镑、澳元等非美货币不断贬至年内低位。一向被视为避险货币的日元汇率也急剧下跌至24年来低点,2季度末美元兑日元汇率为135.7,较今年年初下跌18%。在美联储加速货币紧缩、日元持续下挫,以及经济衰退隐忧、通胀上行等多种因素冲击下,韩元、菲律宾比索等亚洲多国货币承压。

数据来源:WIND,中国金融四十人论坛

内部环境:

财政支出发力,社融显著回升

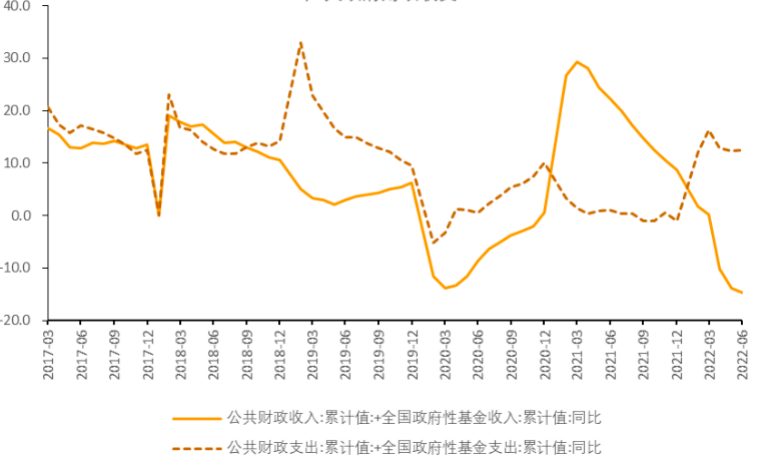

财政收支面临缺口,专项债发行进度快于往年。2022年1-6月,政府公共财政支出同比增速5.9%,政府基金性支出同比增速31.5%,广义财政支出同比增速12.4%,较1季度末的累计同比增速16.2%略有下降。1-6月,政府公共财政收入同比增速-10.2%,政府基金性收入同比增速-28.4%,广义财政收入同比增速-14.7%,较大幅度落入负增长区间。2022年专项债发行使用工作进度明显快于往年。截至6月末,国债、地方一般债和专项债累计发行4.65万亿元,其中专项债已经累计发行3.4万亿元,基本完成了全年的发行计划。

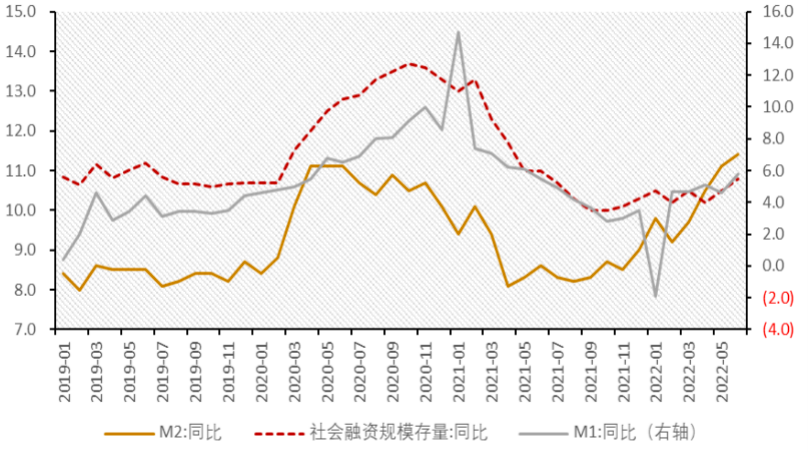

社融存量增速回升,新增社融较去年同期增加。2022年6月,社会融资规模存量增速较1季度末回升0.3个百分点至10.8%,M1同比增速较1季度末回升1.1个百分点至5.8%,M2同比增速较1季度末回升1.7个百分点至11.4%。2季度新增社会融资规模8.9万亿,较去年同期上升1.4万亿。

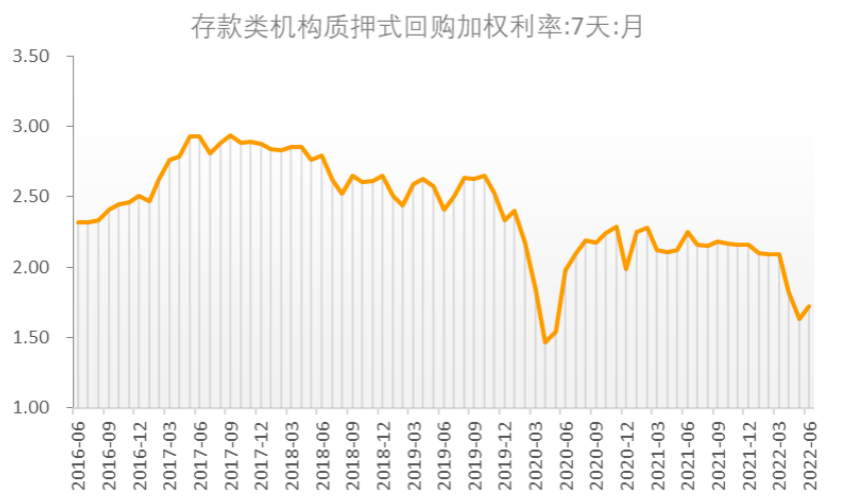

金融市场利率总体稳定,信用利差回落。2022年2季度,银行间市场利率降低,存款类金融机构7天质押式回购加权利率(DR007)6月均值1.72%,较3月下降37个基点;银行间7天质押式回购加权利率(R007)6月均值为1.87%,较3月下降47个基点。信用利差也有所回落,3年期低信用等级(AA-)公司债收益率与同期国债收益率的信用利差自今年1季度末的3.68%回落至5月末的3.45%,经历小幅震荡后季度末为3.49%。

数据来源:WIND,中国金融四十人论坛

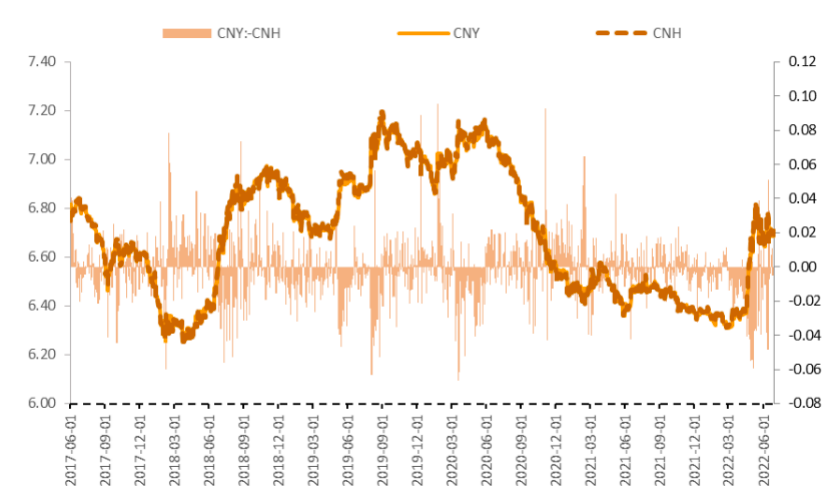

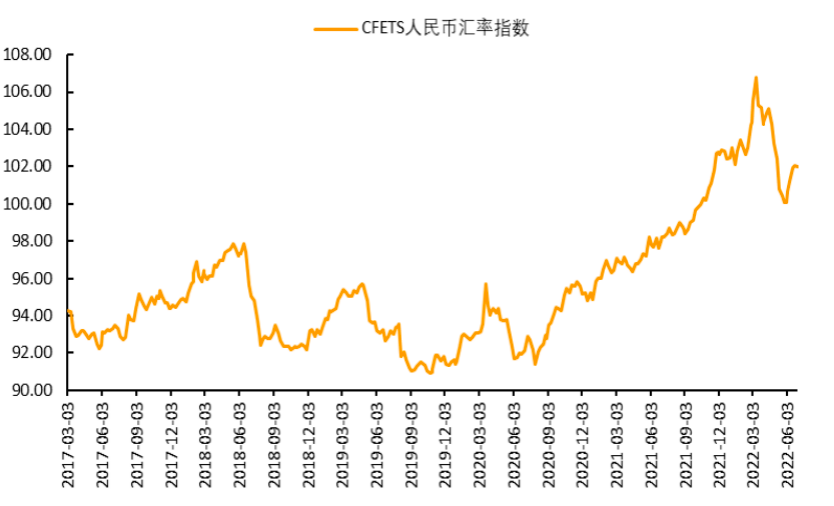

人民币汇率保持韧性。美联储加息推动美元指数强势上涨,但中国外汇市场的基本面仍然保持强势,人民币相对其他货币表现得更为稳定。今年以来,相较于欧元、日元和英镑超过两位数的贬值幅度,人民币/美元汇率从今年年初的6.37贬值至2季度末的6.69,贬值幅度为5.0%。篮子汇率指数(CFETS)从年初的103回落至2季度末的102,小幅回落0.9%。人民币汇率弹性增加,充分发挥了内外部冲击的“减震器”作用,促进了跨境资金流动趋于平衡。在面对国内国际诸多挑战时,金融市场高水平对外开放有助于增强外资中长期持有人民币资产的信心,外汇市场深度和成熟度有助于市场行为更加理性。

数据来源:WIND,中国金融四十人论坛

运行特征:民营部门经济活力下降,

政府部门补位支撑稳增长

2022年二季度不变价GDP同比增长0.4%。4月的突发疫情同时给供给和需求造成了严重冲击。随后供给端开始改善,生产和物流都得到了迅速修复。相比之下,需求端的恢复整体偏慢。除了供需层面的差异,本轮宏观的差异性还体现在私人部门和政府部门层面。一方面,与私人部门相关的需求依然保持低迷。居民消费复苏明显比较缓慢;房地产行业仍在探底,从购地到投资、新开工,再到销售均未有实质性改善;在出口回落压力逐步加大的背景下,制造业投资也已经开始减速。另一方面,政府部门明显发力,部分对冲了经济下行压力,在稳增长、稳信用方面发挥了重要作用。

1、供给端快速改善,生产和物流迅速修复

生产端运行平稳,疫情对工业生产和物流冲击基本消退。2022年6月工业增加值同比增速从4月的-2.9%回升至3.9%,货运周转量同期回正,疫情对工业生产和物流等的冲击已基本消退。建筑业施工持续改善,高频数据显示,6月第四周沥青物量需求指数基本追平去年同期,基建投资加速是建筑业复苏的重要推动力。

受疫情影响,制造业PMI在上半年呈现出一个深V走势。经过3-5月连续收缩后,6月重返扩张区间。相较于大中型企业PMI,6月小型企业制造业PMI为48.6,尚未恢复到扩张区间,需要重点关注小型企业与大中型企业间的分化现象。

二季度,受疫情影响的物流运输也基本恢复。6月27日国新办举行新闻发布会介绍物流保通保畅等工作进展。交通运输部副部长赵冲久表示,全国高速公路和港口航道保持畅通,无临时关闭的高速公路收费站和服务区。主要物流指标稳中向好,预计今年上半年全国铁路、水运、邮政快递货运量将超过2019年同期水平。6月份以来,上海港集装箱日均吞吐量为12.58万标箱,恢复至去年同期的95%以上。

2、需求端复苏迟缓,房地产投资仍在探底,制造业投资开始回落

固定资产投资放缓,房地产销售和投资继续下行。1-6月,固定资产投资累计同比增速6.1%,较1季度末回落3.2个百分点。其中,前期引领全社会投资恢复的制造业投资开始回落。1-6月制造业投资累计同比增速为10.4%,较1季度末下降5.2个百分点。

制造业投资减速与出口回落压力逐步加大有关。外需走弱带来全球制造业PMI和中国出口增速回落,对制造业投资带来一定压力。此外,受国内疫情影响,部分制造业企业被迫停产停工,叠加大宗商品价格高位运行挤压了企业利润空间,制造业投资意愿和能力减弱。

随着财政支出前置发力,2季度基建投资高位增长。1-6月累计同比增速7.1%,6月当月同比增速为12.0%,为2018年以来当月同比增速的新高。基建投资快速增长同时带动了制造业专用设备、电气机械等行业的投资增长。

房地产投资持续探底。1-6月,房地产开发投资累计同比增速为-5.4%,较1季度末回落6.1个百分点;商品房销售面积累计同比下降22.2%,较1季度末多降8.4个百分点;新开工面积累计同比下降34.4%,较1季度末多降16.9个百分点。

二季度,基建投资和广义财政支出显著发力。年初至今的基建投资表现亮眼。截至6月基建投资累计同比增速达9.3%,成