QuestMobile:2025年618洞察报告:年轻人、老人关注度增长明显,品牌官方直播崛起,各平台AI深度应用首次模拟考

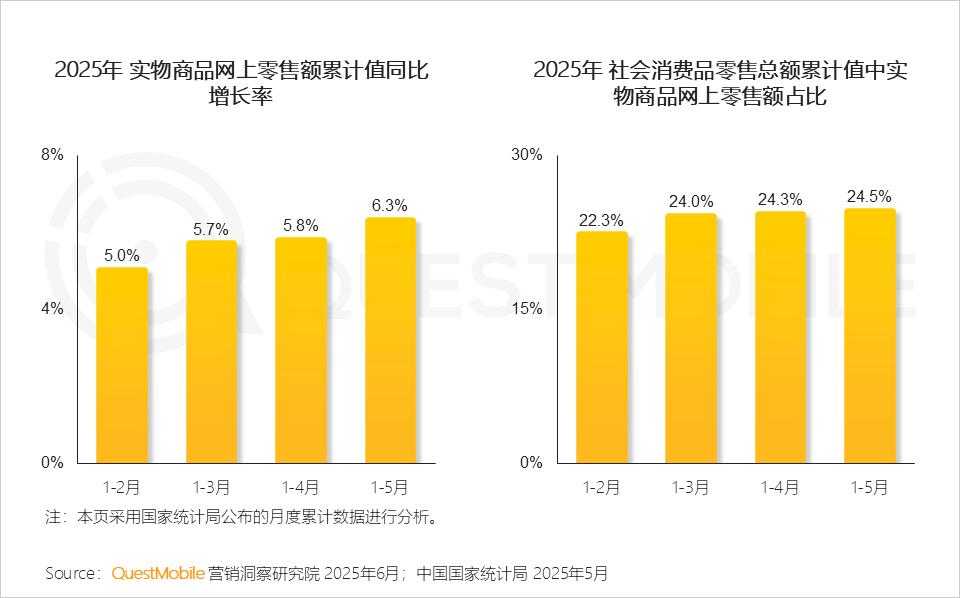

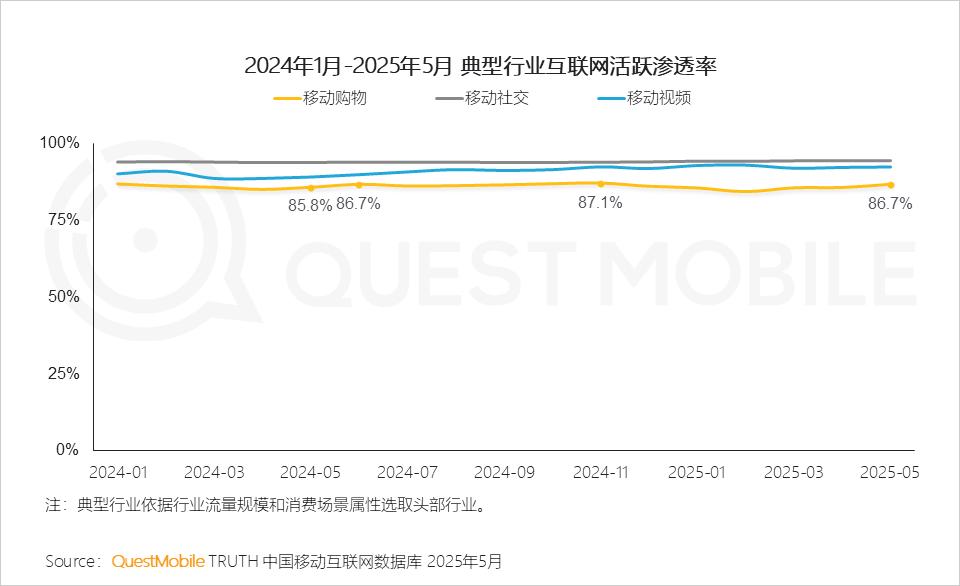

1.2 购物平台的高流量和高流量平台的渠道化,共同为线上消费提供了丰富的入口

QuestMobile数据显示,移动购物行业在2025年5月活跃渗透率为86.7%,同比增加0.9个百分点,与2024年6月持平。

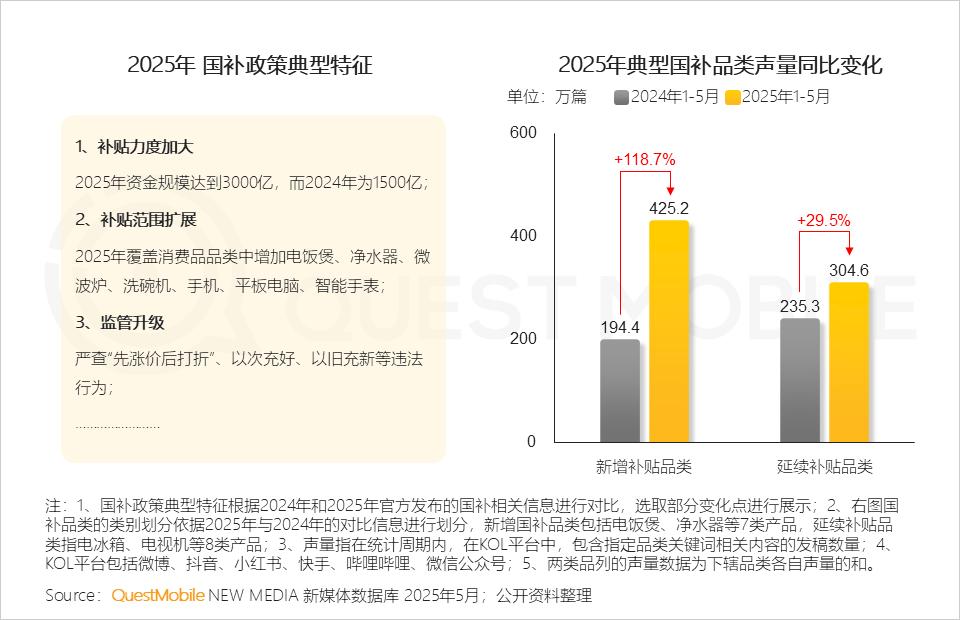

1.3国补以其明确的真实惠属性极大带动了消费者的热情,也同样会对618大促产生积极影响

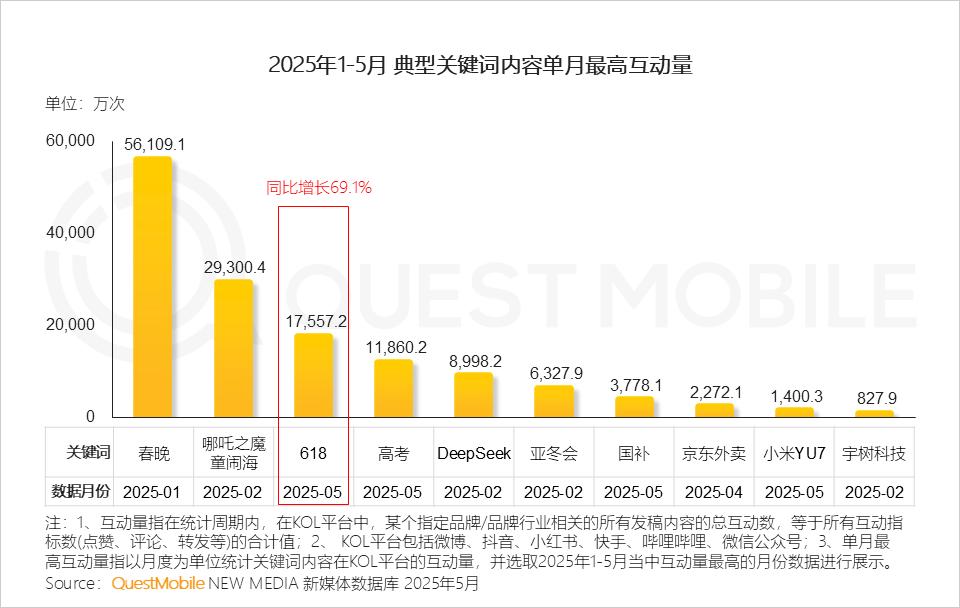

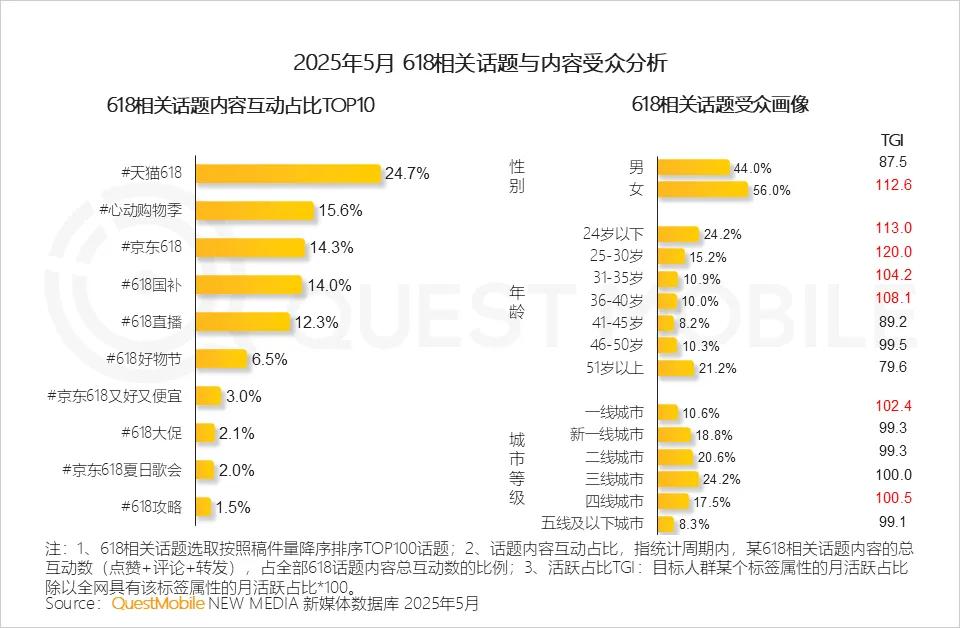

1.4消费需求、优惠预期、电商与品牌的积极营销共同拉升了618大促的热度

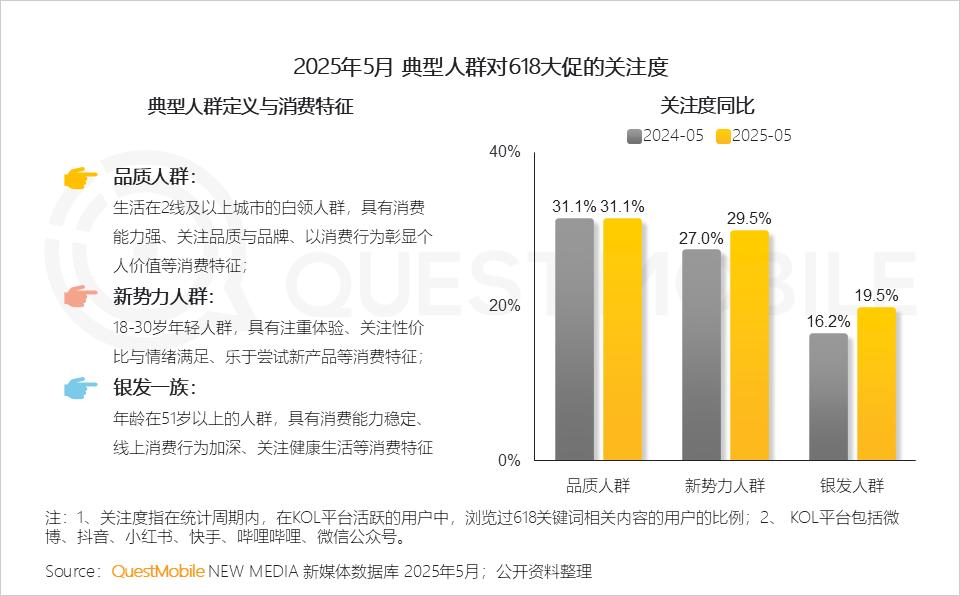

1.5 尤其对年轻人群和年长人群产生了明显的效果

QuestMobile数据显示,2025年5月,18-30岁年轻人群对618的关注度较去年同期提高2.5个百分点,达到29.5%;51岁以上人群对618的关注度同比增加3.3个百分点,达到19.5%。

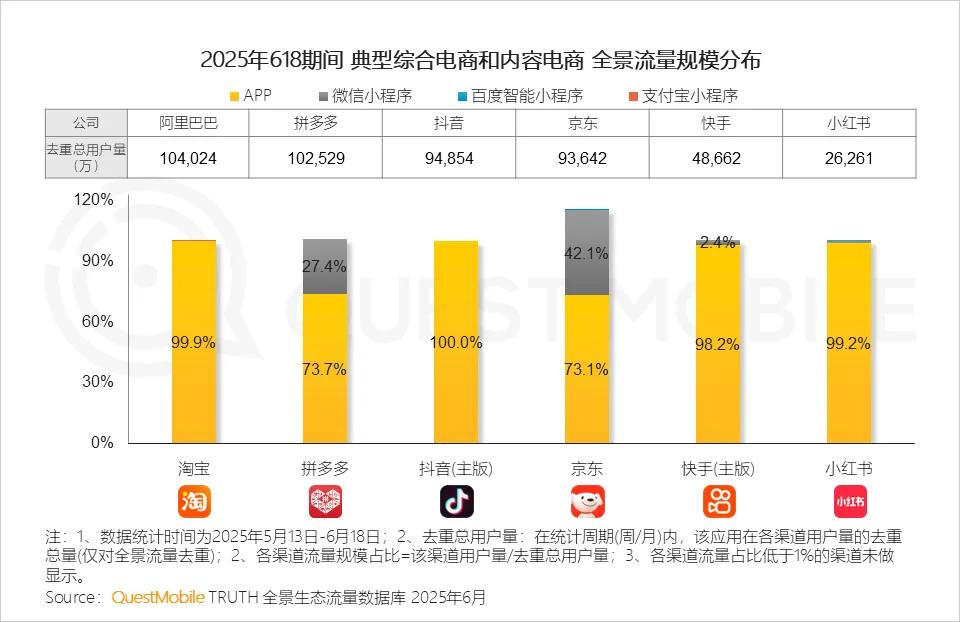

1.6电商平台以多入口布局承接流量,便利消费需求的即时释放

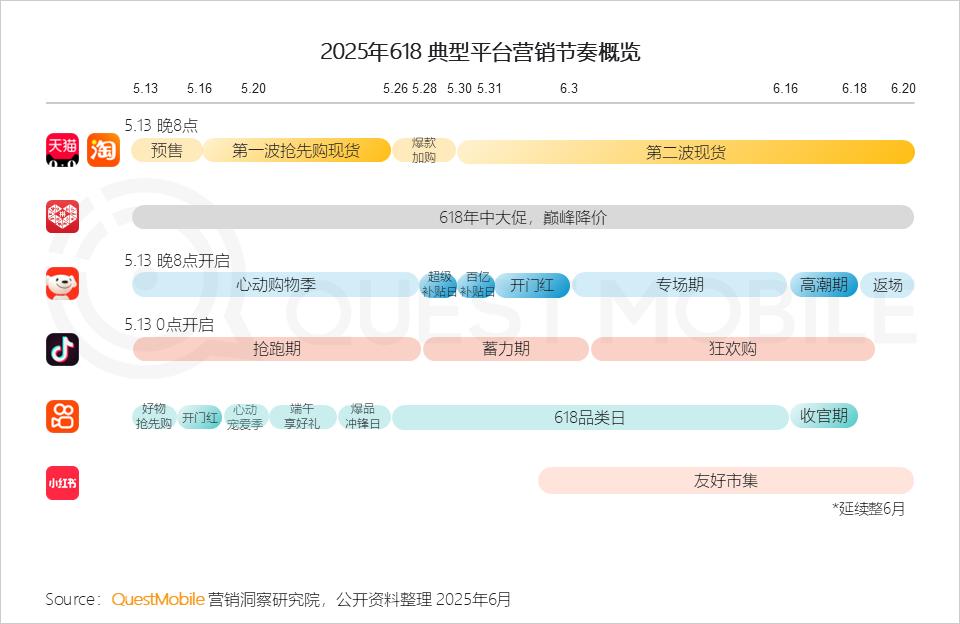

2、 促销周期拉长+规则简化,提振消费热情

2.1 “史上最长周期618”,活动规则简化,减低消费者参与大促门槛

2.2活动设置中,晚八点仍为重要节点

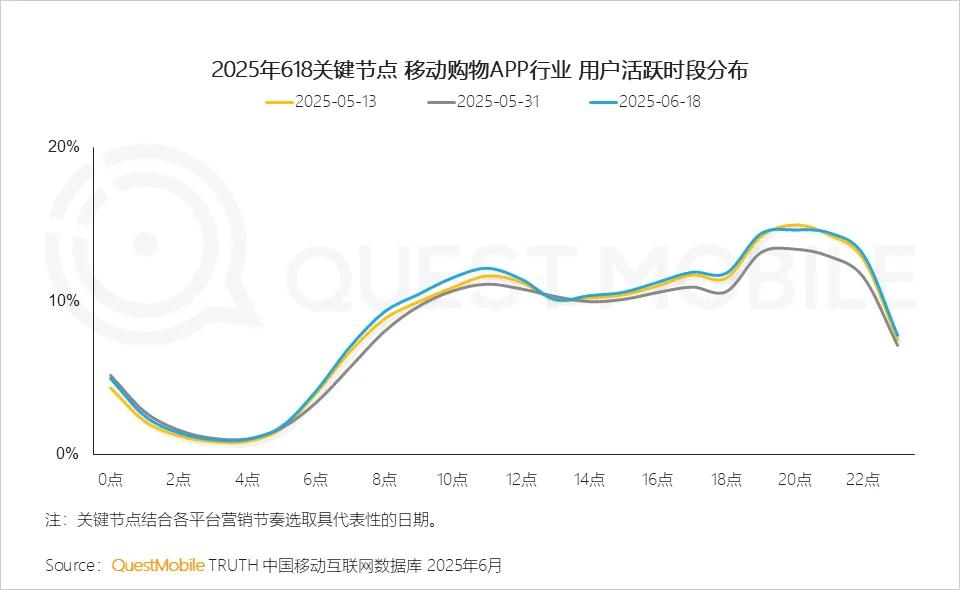

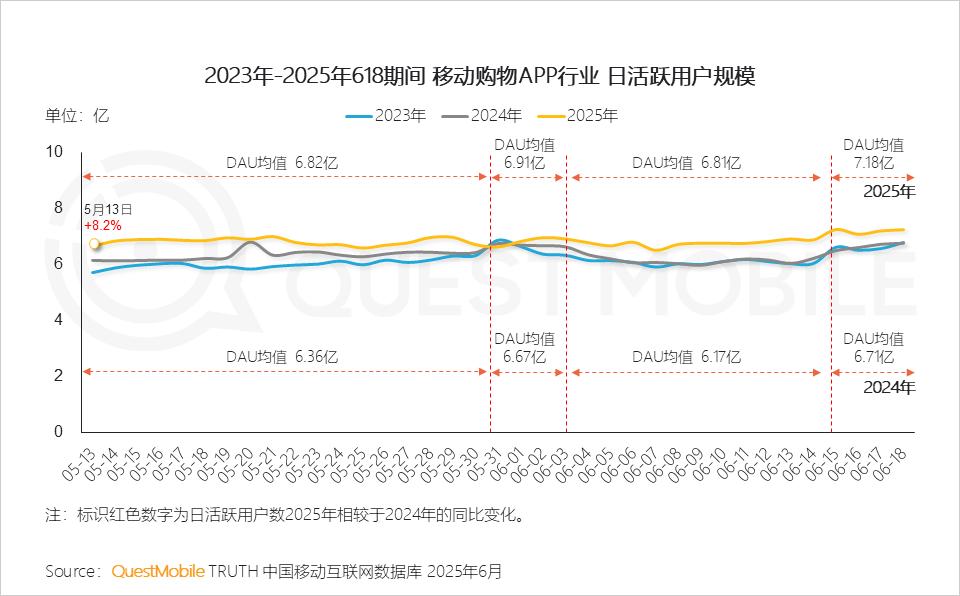

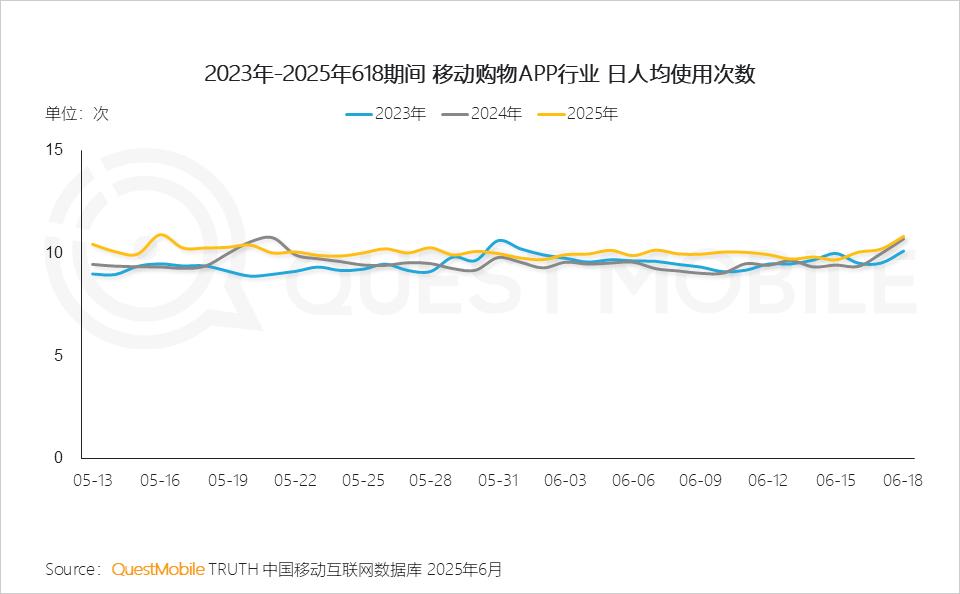

2.3618大促热度有效转移到移动购物行业

2.4 大促周期的延长和多方的优惠保障,给予消费者充足的时间对比选购,悠闲购物与节点抢购并存

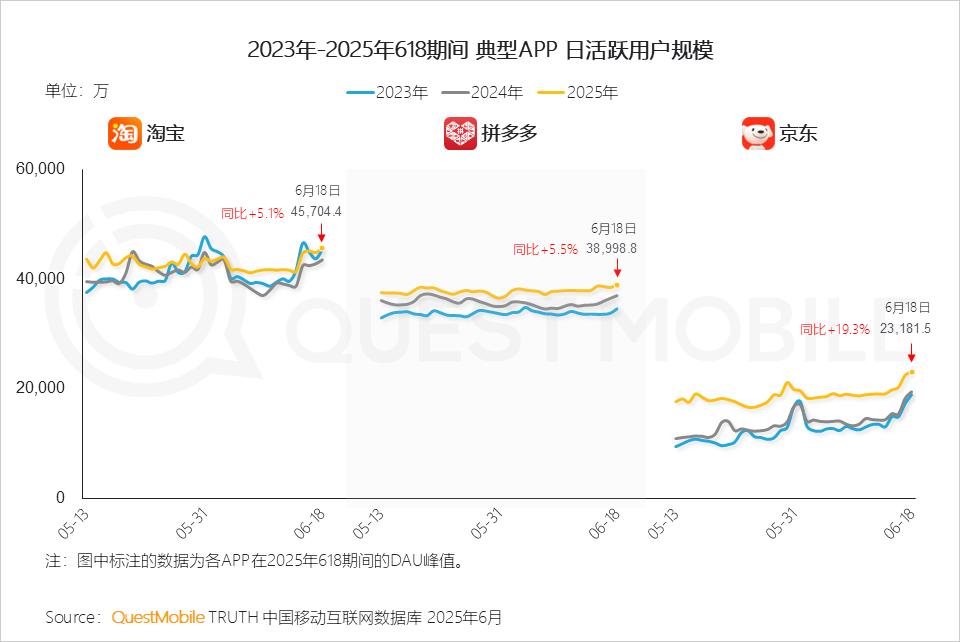

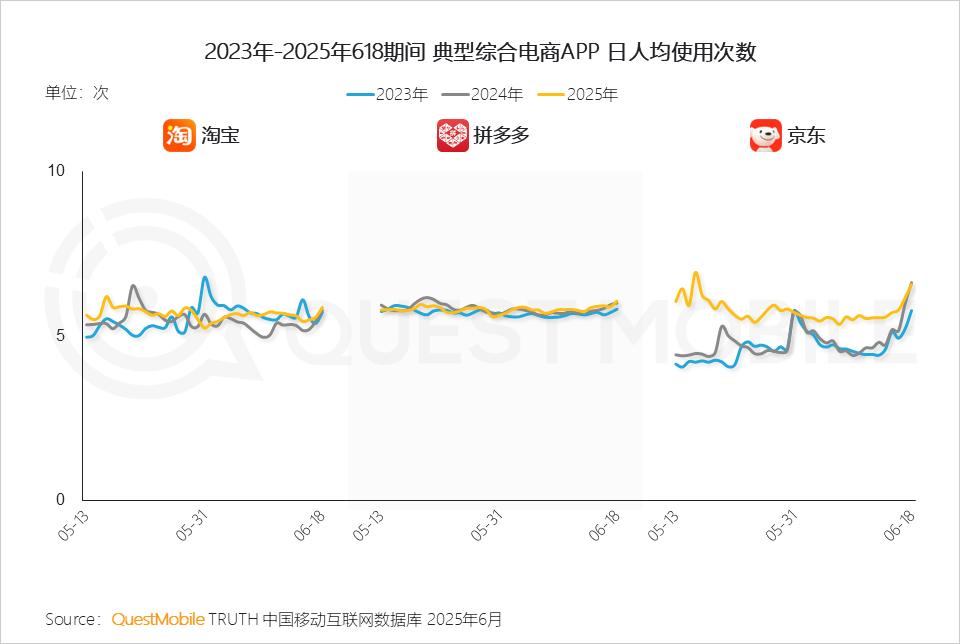

2.5 综合电商平台用户跟随平台大促节奏呈现活跃高峰

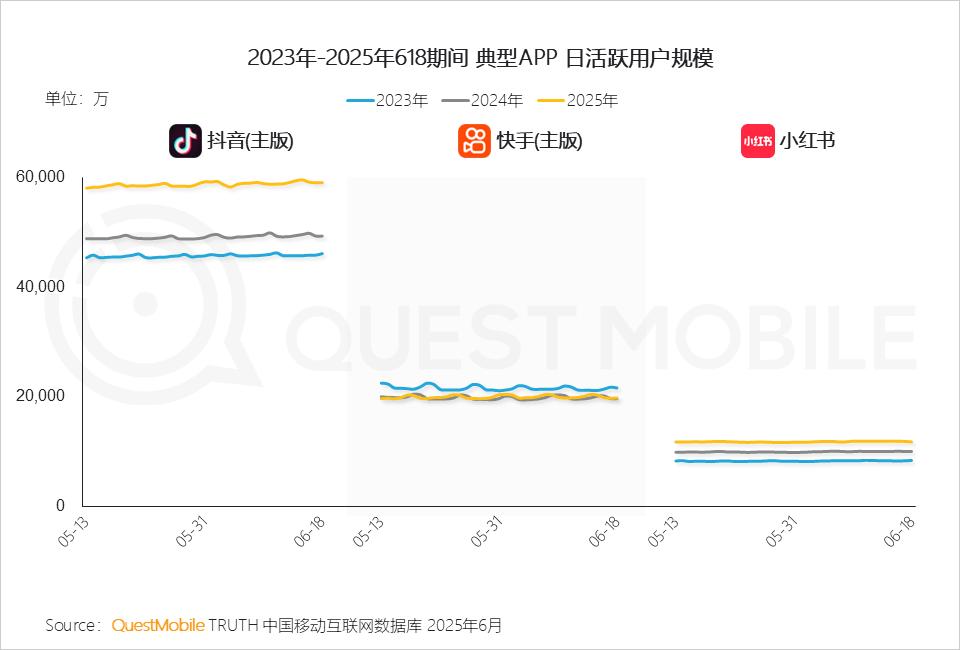

2.6内容电商平台用户活跃波动相对平缓

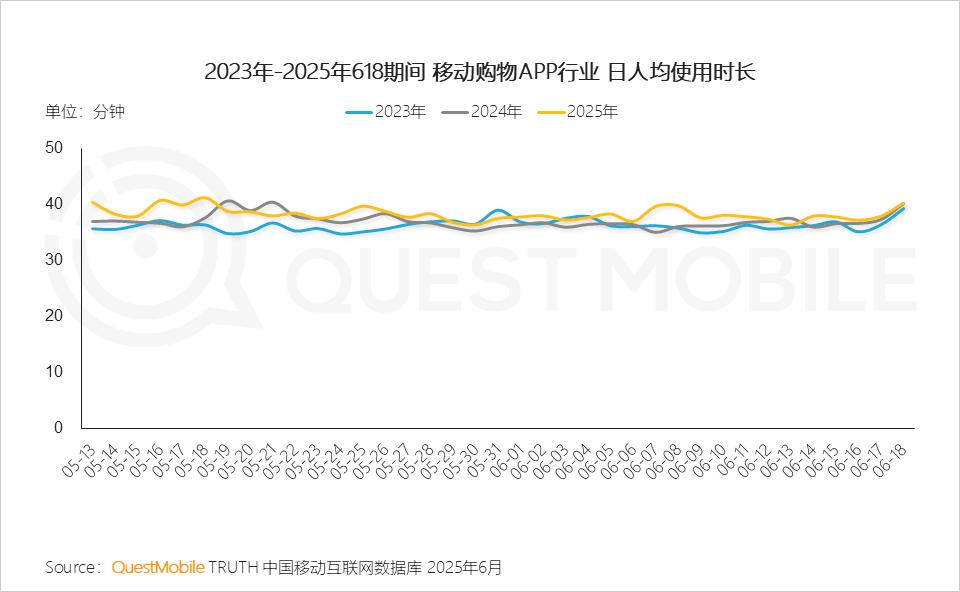

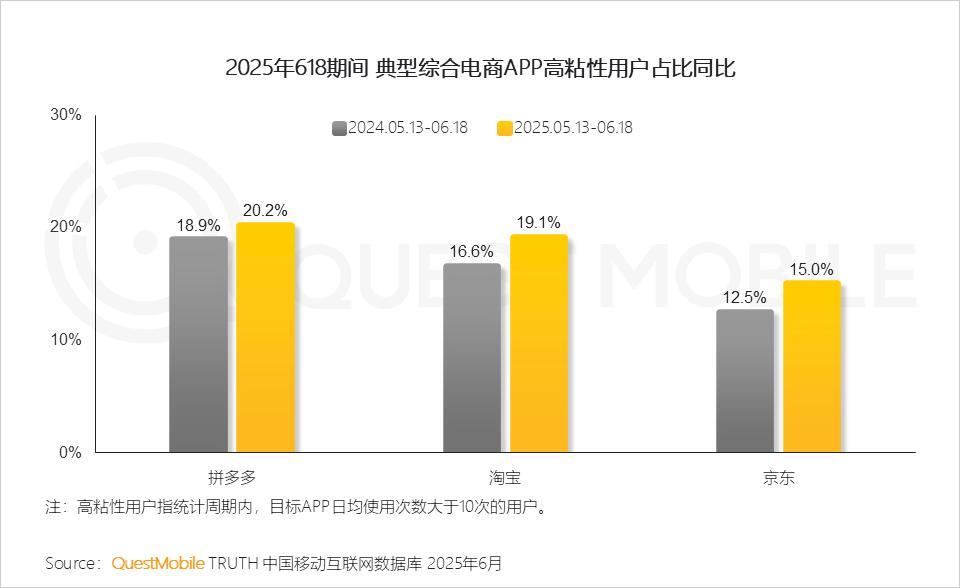

2.7 节点活动吸引用户高频使用参与,用户粘性随之增强

QuestMobile数据显示,2025年618期间,淘宝与京东用户中,日均使用10次以上的用户占比分别达到19.1%和15.0%,较去年同期均增长约2.5个百分点。

【平台篇】电商策略革新,跨平台生态融合

1、 长周期下的营销策略简化,优化消费者的购物体验

2.1对用户端,平台补贴力度加大,玩法创新,官方立减叠加国补,成促销主旋律

2.2 对商家端,平台提供全链路营销服务,AI技术升级助力商家运营

2、 平台之间竞争,多阵地营销

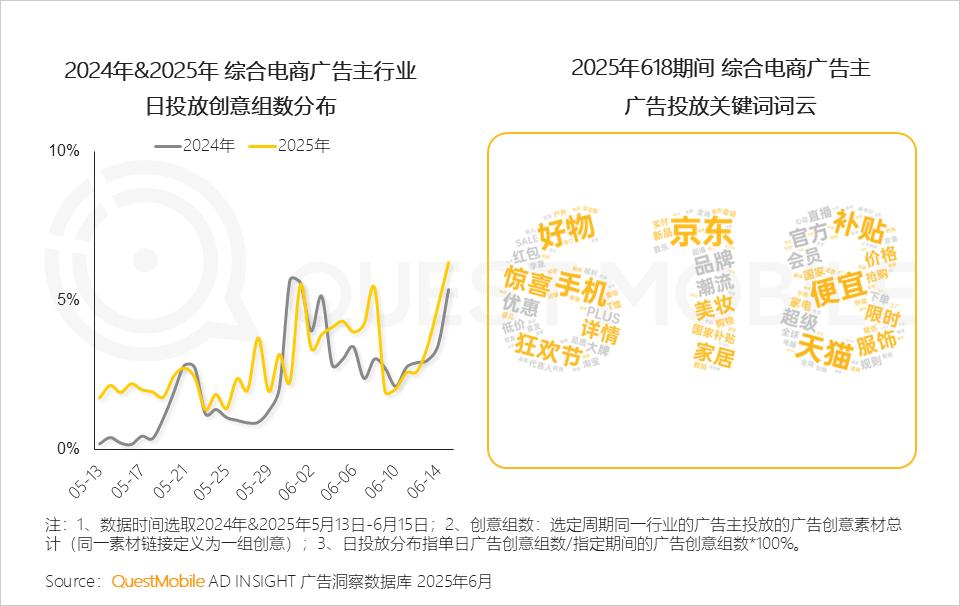

2.1 电商平台投放节奏前置,在国补的带动下,补贴更加成为平台吸引用户的营销关键词

2.2 平台通过618热点关键词的营销,表现出对泛年轻人群的吸引力

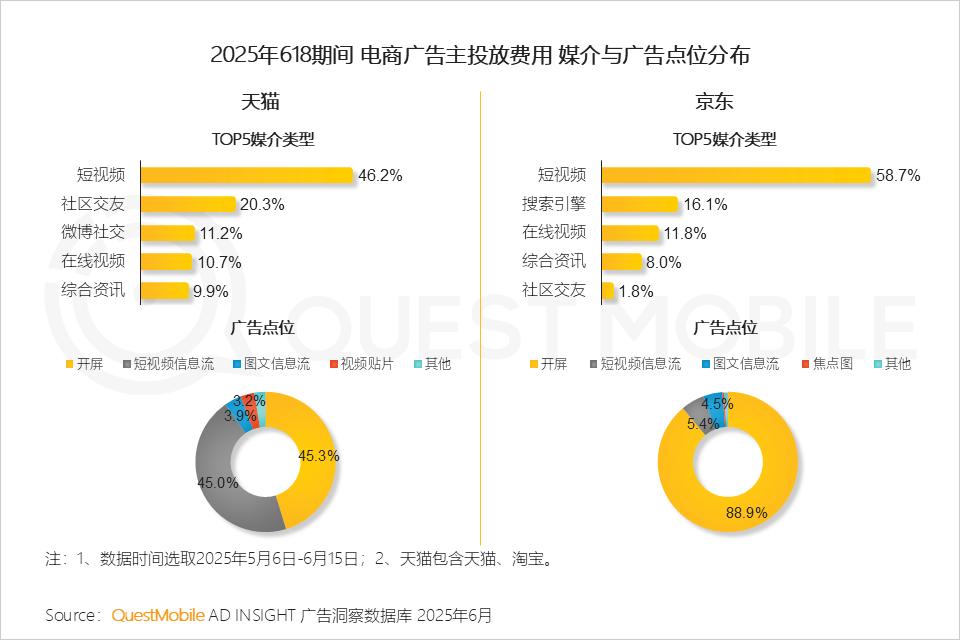

2.3同时通过投放短视频、社交类媒介广告跳转引流至综合电商平台下单转化

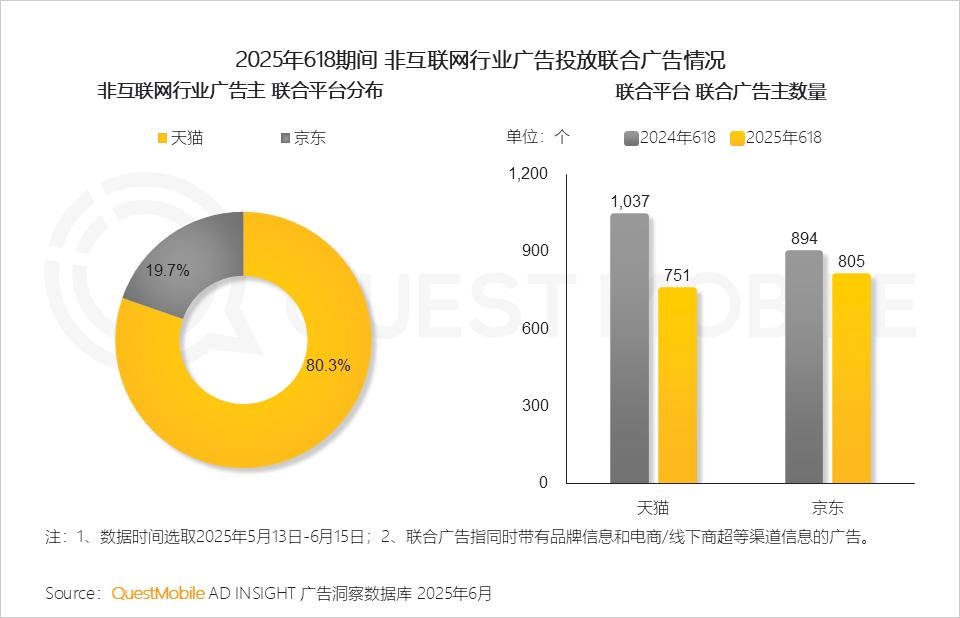

2.4 电商联合广告仍保持一定的投放规模,但对品牌吸引力在下降

2.5 电商平台通过跨平台短剧引流,以及轻量化的短剧内容为品牌提供曝光点位

3、 电商大促仍是拉新引流的有效手段

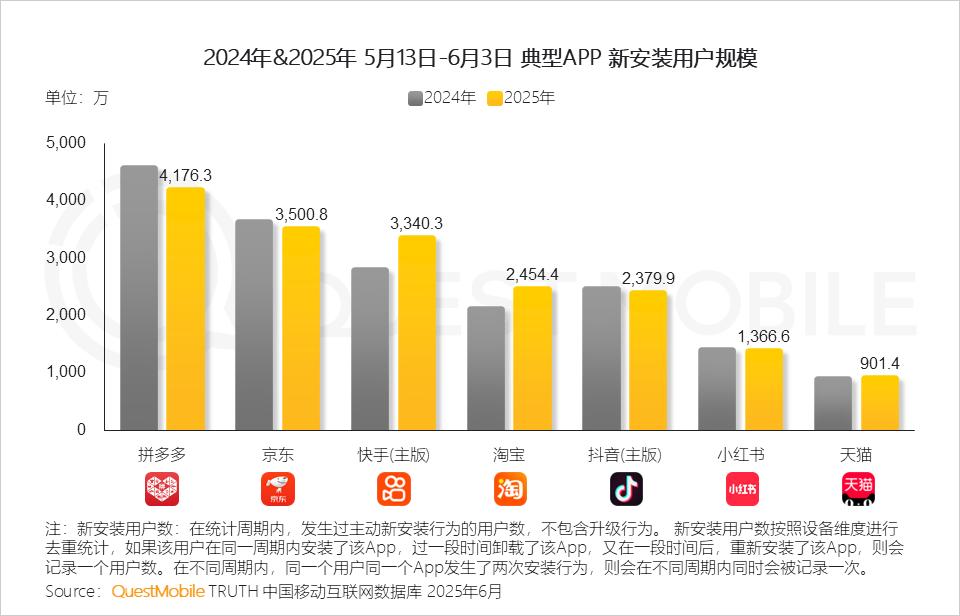

3.1618电商大促期间,各APP新用户增长显著

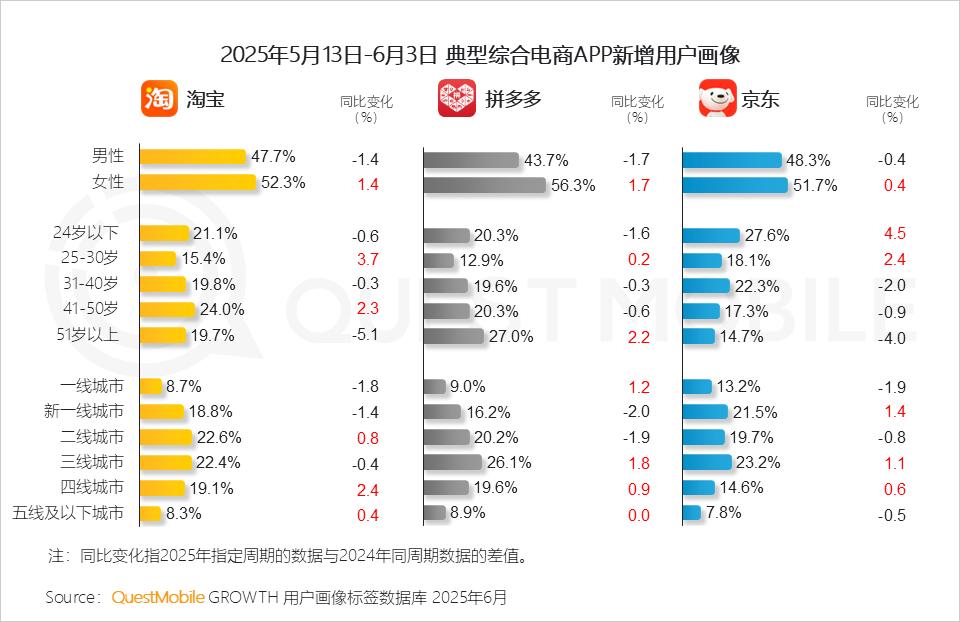

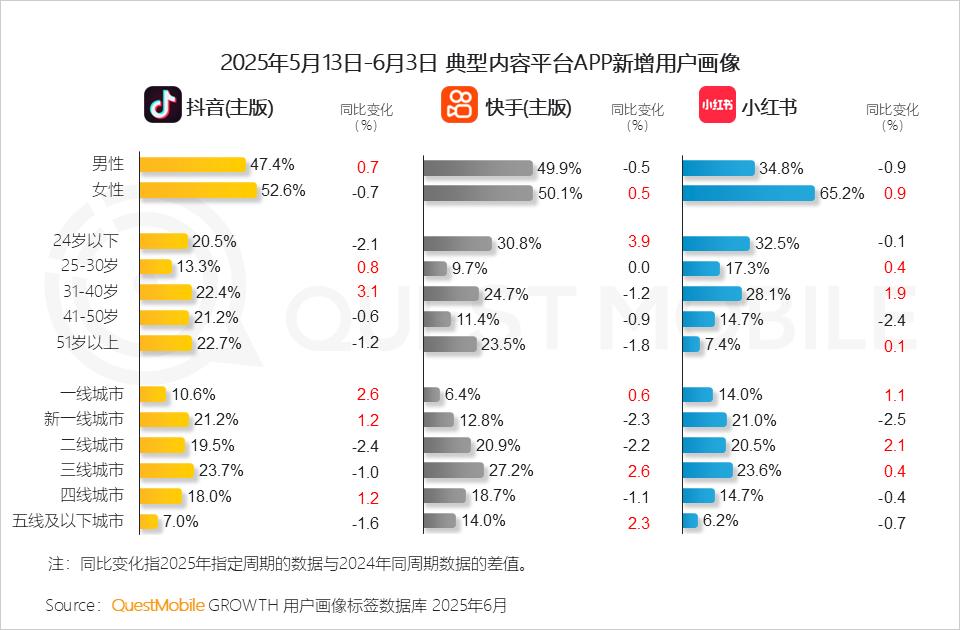

3. 2平台策略对下沉市场拉新效果更显著

同时,京东在年轻人群中增长较为活跃。

【品牌篇】品效销一体化破局,品牌全周期预算分配

1、618营销渠道优化,品牌营销投放策略分化

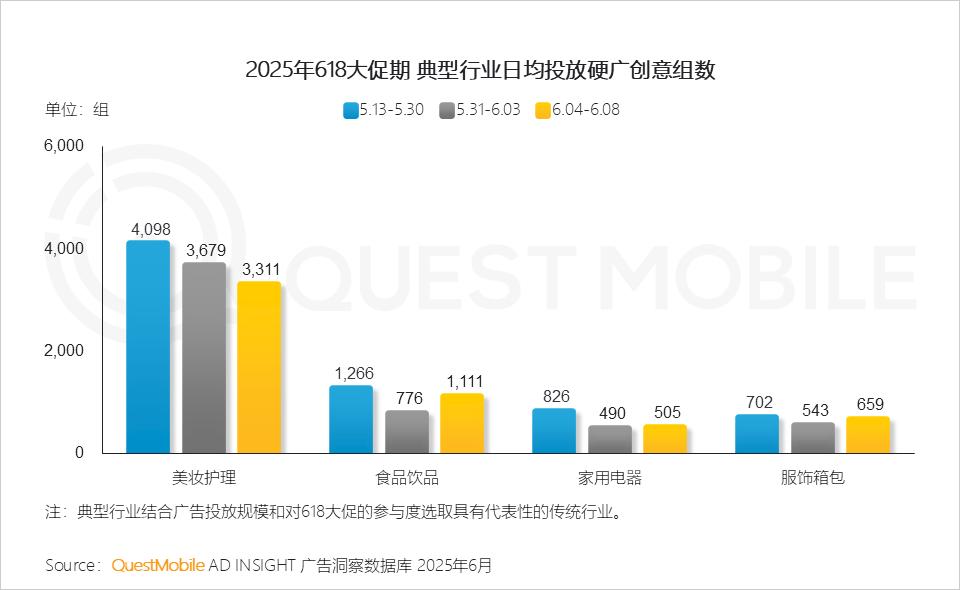

1.1品牌保持对第一波流量的重点争夺,以丰富的创意影响用户心智

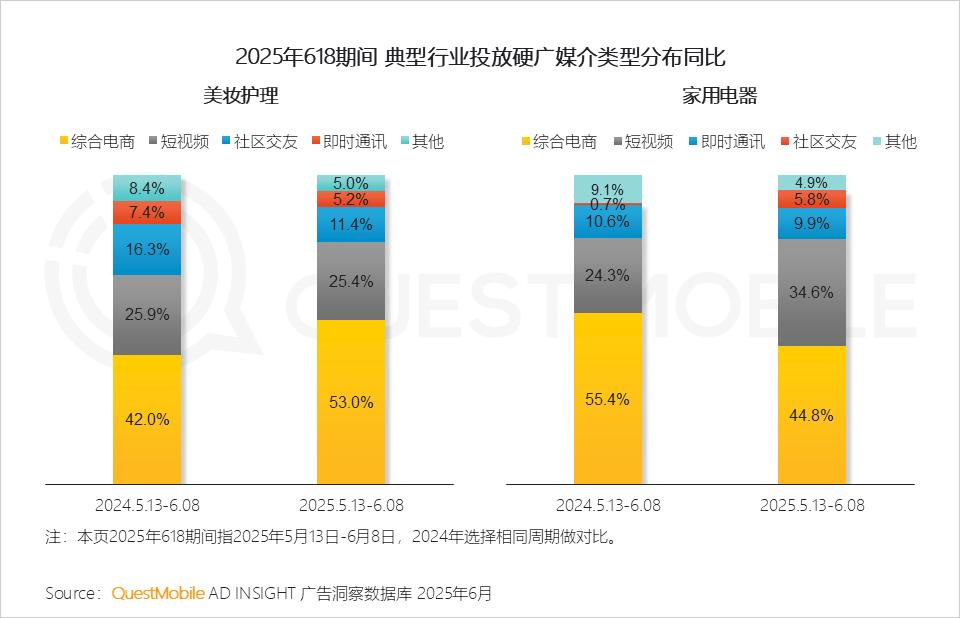

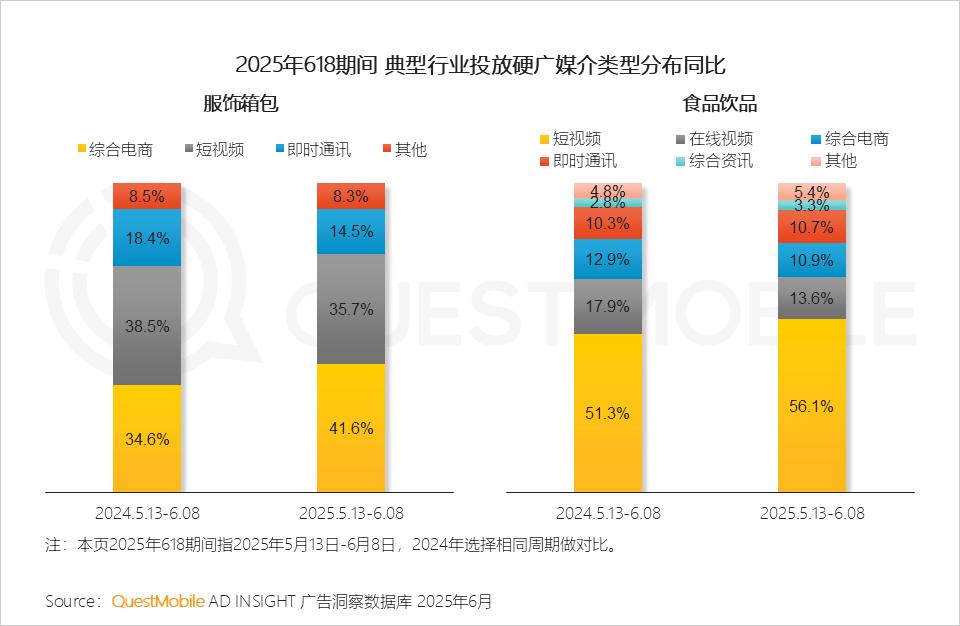

1.2营销重点投放具有渠道属性的平台,链接交易提高营销效率

美妆护理、服饰箱包、食品饮品行业对电商渠道的广告投放侧重度均有提升;家用电器行业高客单价品类更需深度种草和政策福利信息驱动,营销侧重在短视频渠道的投放。

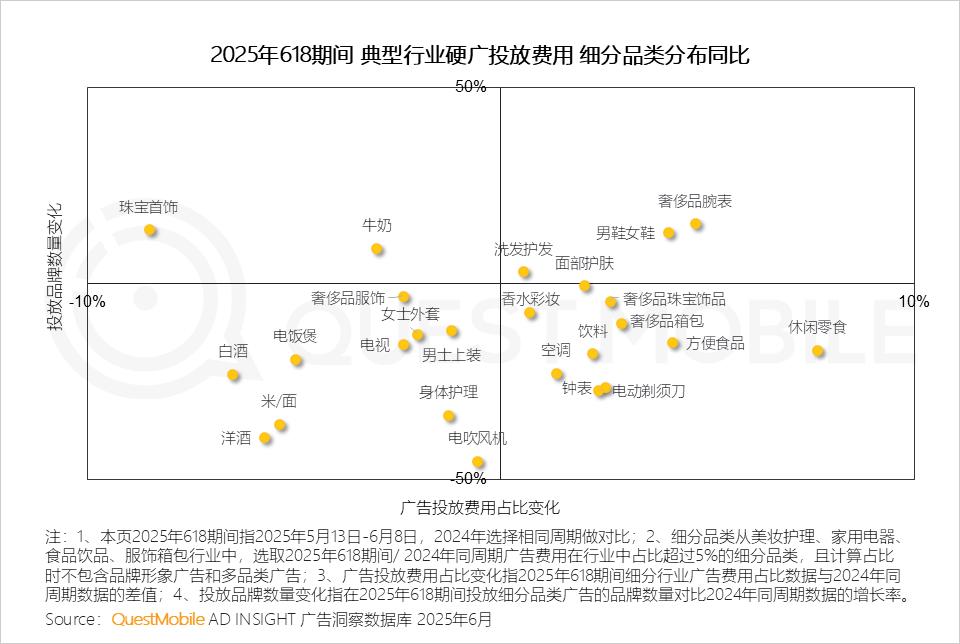

1.3 竞争成本上升叠加大促长周期影响,品牌营销意愿分化

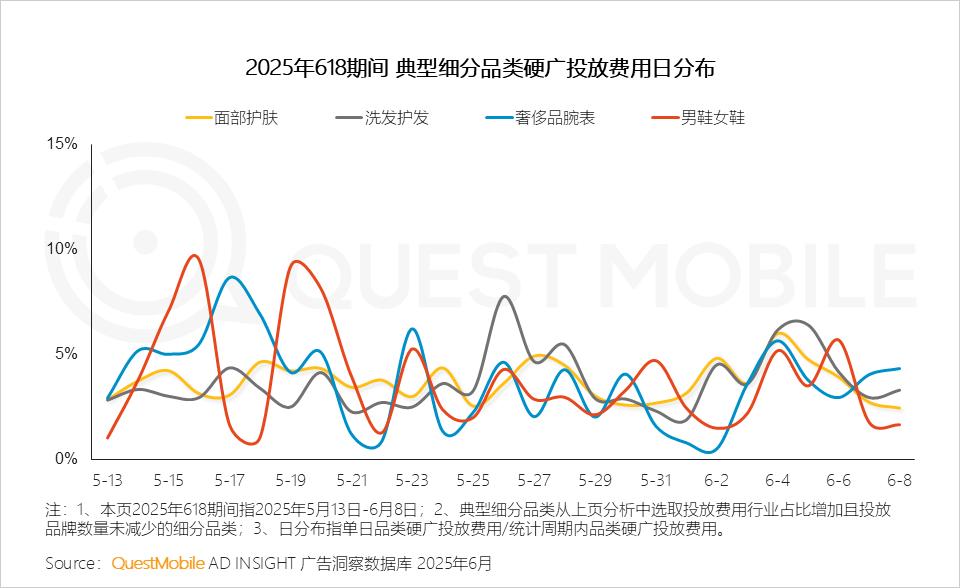

1.4 跟随大促节奏分配营销资源仍为品牌首选

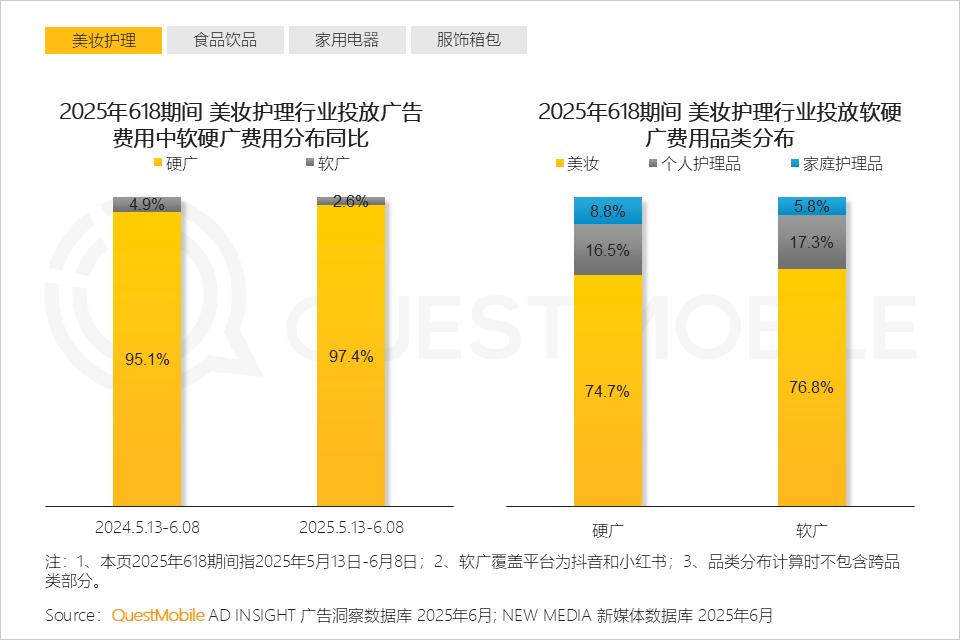

2、美妆护理:硬广曝光为主,爆品间投放曝光差距在减弱

2.12025年618期间,美妆护理行业更加注重通过硬广曝光对消费者的触达

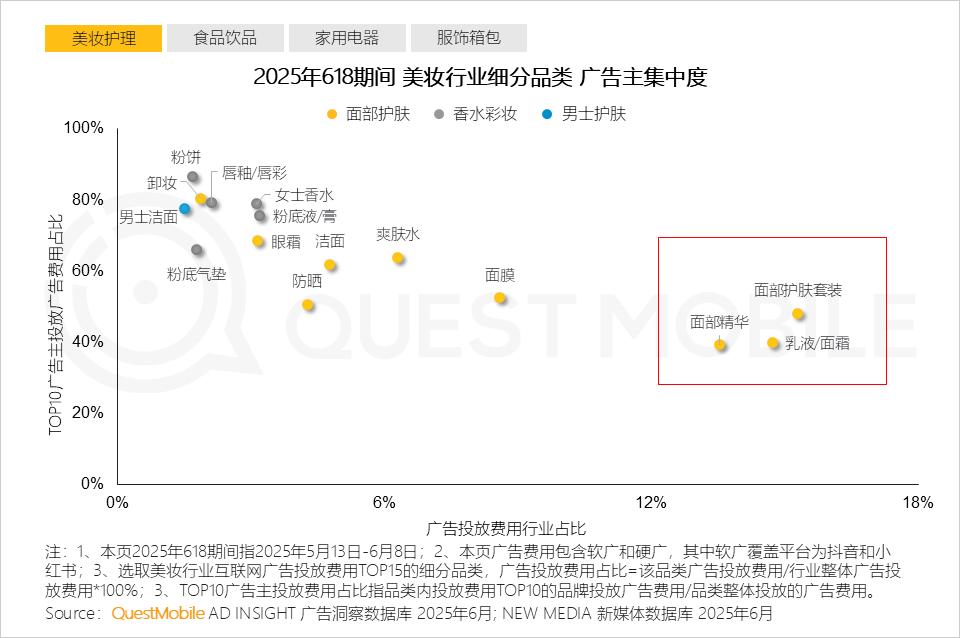

2.2 从细分品类看,面部护肤套装、乳业/面霜和面部精华保持为美妆行业竞争最为激烈的产品领域

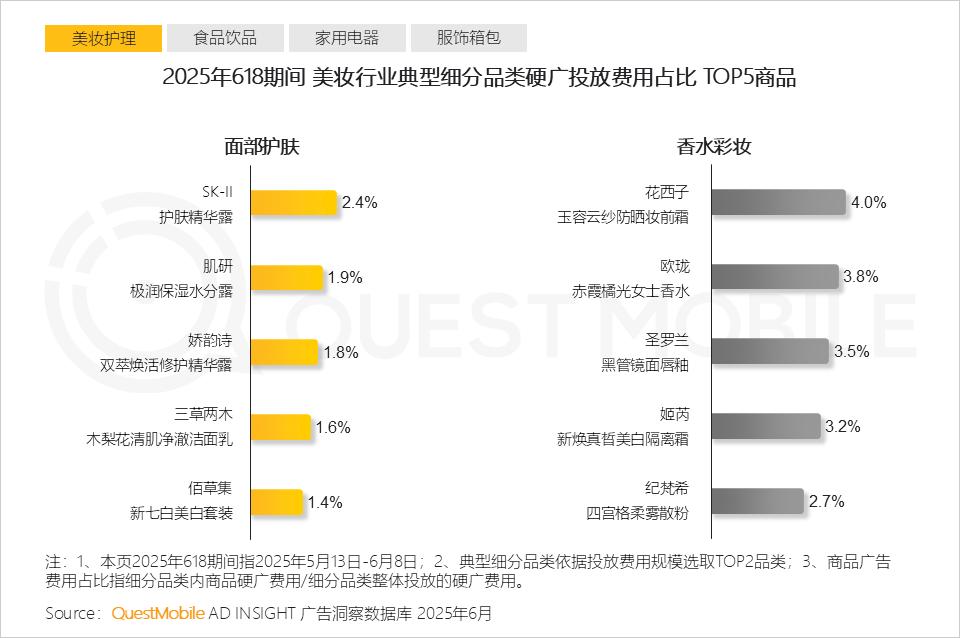

2.3 营销激烈竞争下,爆款单品间曝光差距减弱

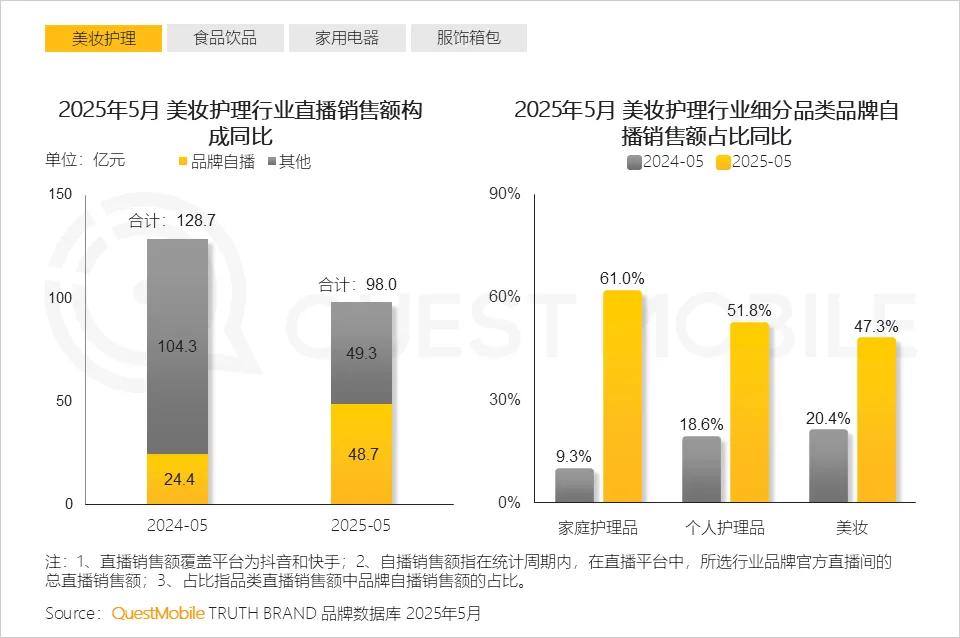

2.4 品牌官方直播间成直播主力,美妆护理行业近半直播销售额来自品牌自播

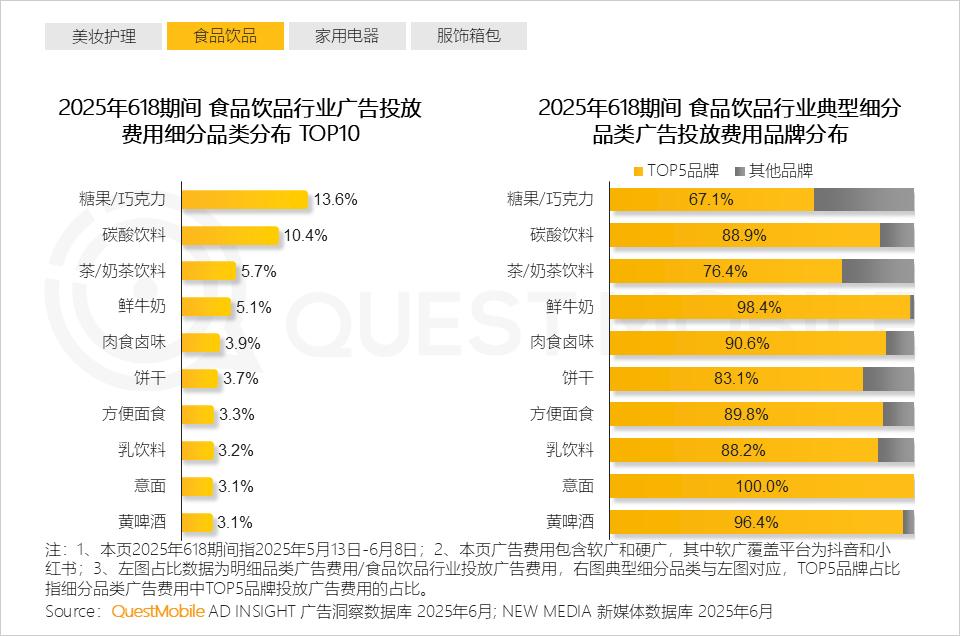

3、 食品饮品:大促期间品牌营销投放集中度高

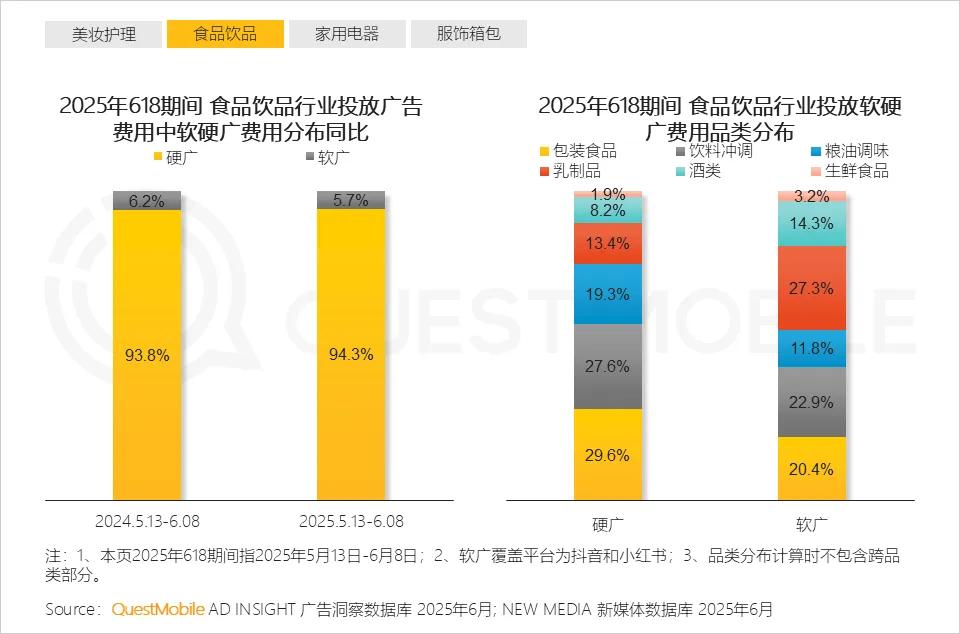

3.1食品饮品作为典型的快消品,硬广曝光是行业的营销核心

细分品类中,乳制品相对其他品类较为注重通过软广营销增强对消费者的触达与影响。

3.2 在品牌营销格局方面,食品饮品行业品牌高集中度的特征突出

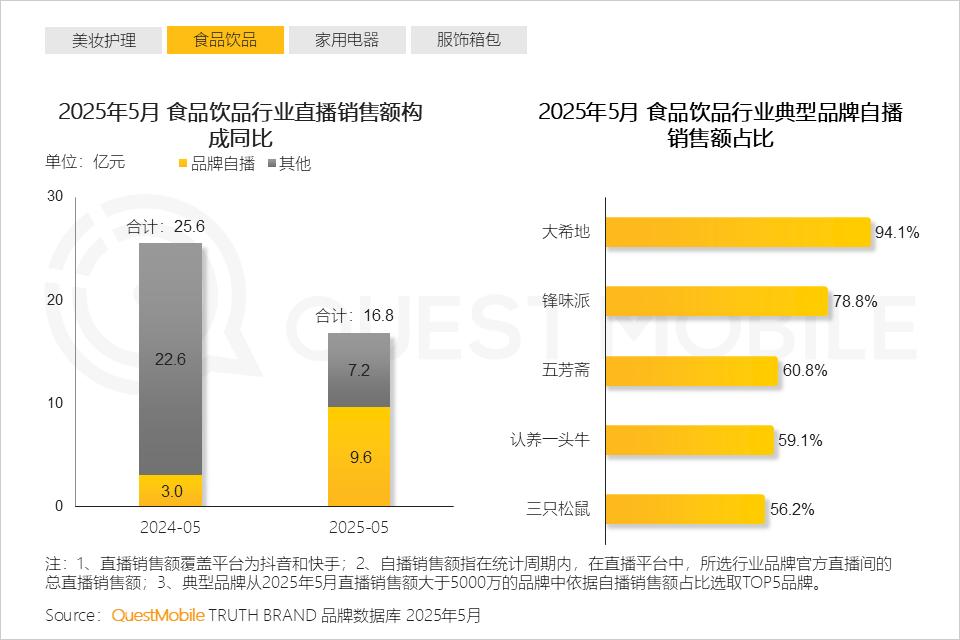

3.3直播亦是品牌获取大促流量的重要渠道

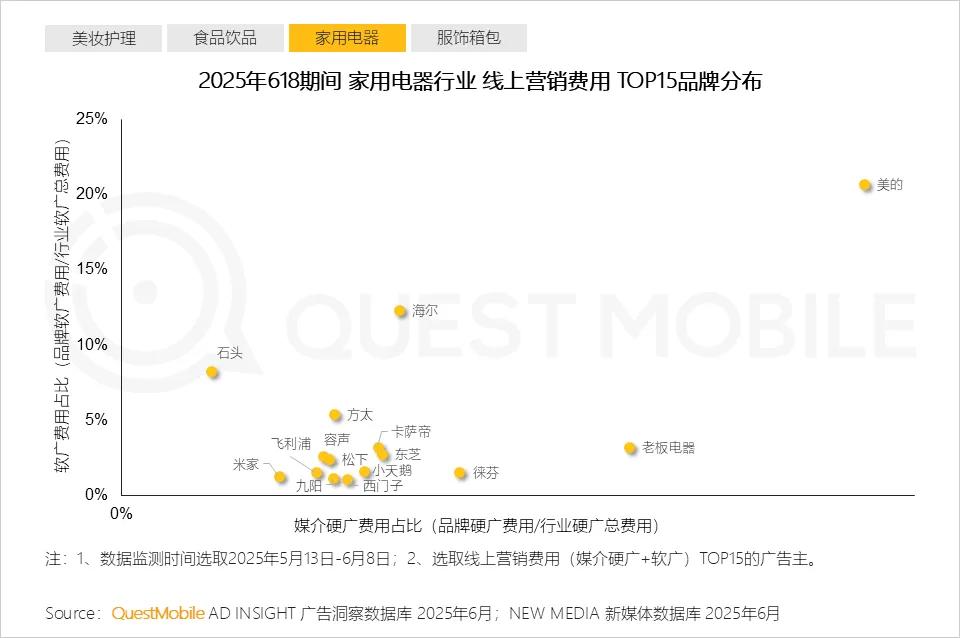

4、 家用电器:传统巨头主导营销格局,新兴品牌注重渠道拓展

4.1 国补政策下的重点品类,家用电器行业国产品牌营销投放位居前列

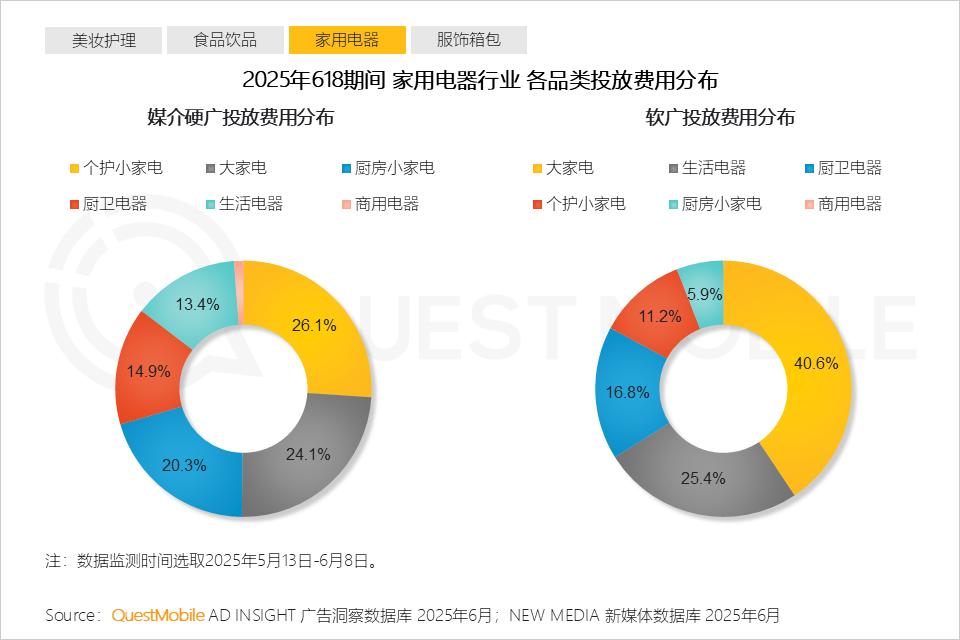

4.2大促期间,家电行业通过软硬广渠道整合营销

大家电与生活电器等品类决策周期长,品牌主侧重软广投放深度种草;个护小家电与厨房小家电商品均价低,侧重硬广曝光快速转化。

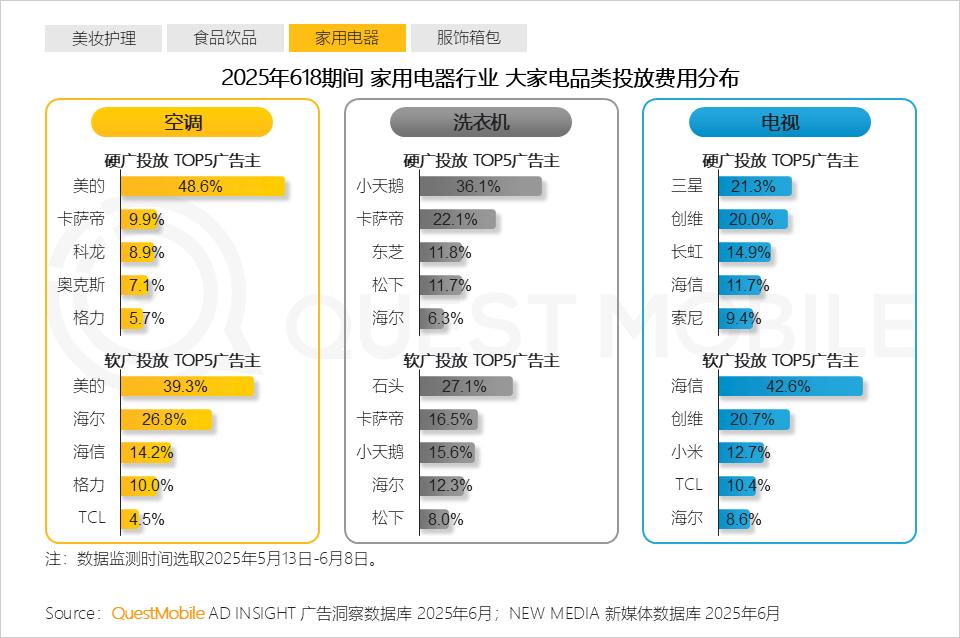

4.3大家电品类中,由传统巨头主导,新兴品牌借软广渠道突围

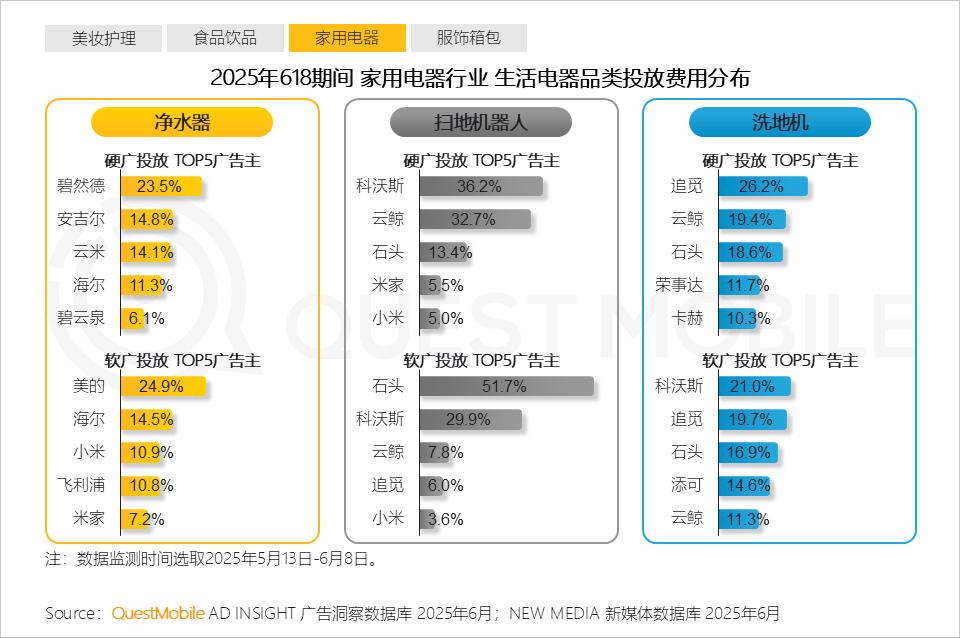

4.4 生活电器品类中,头部品牌竞争焦灼,注重软硬广双渠道组合曝光策略

5、 服饰箱包:大促营销前置,服饰类品牌自播常态化

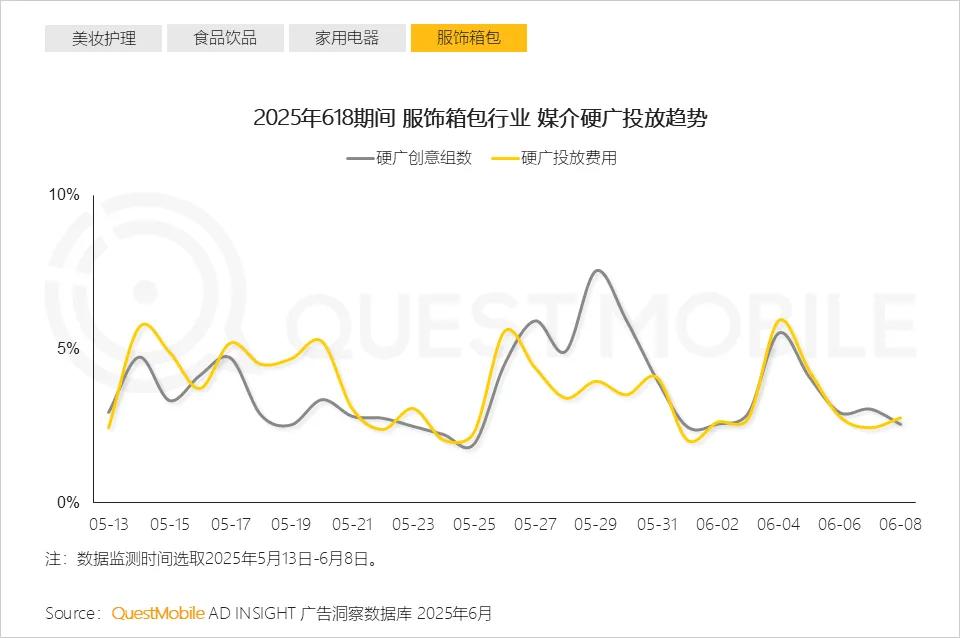

5.1 服饰箱包行业投放跟随618节奏前置

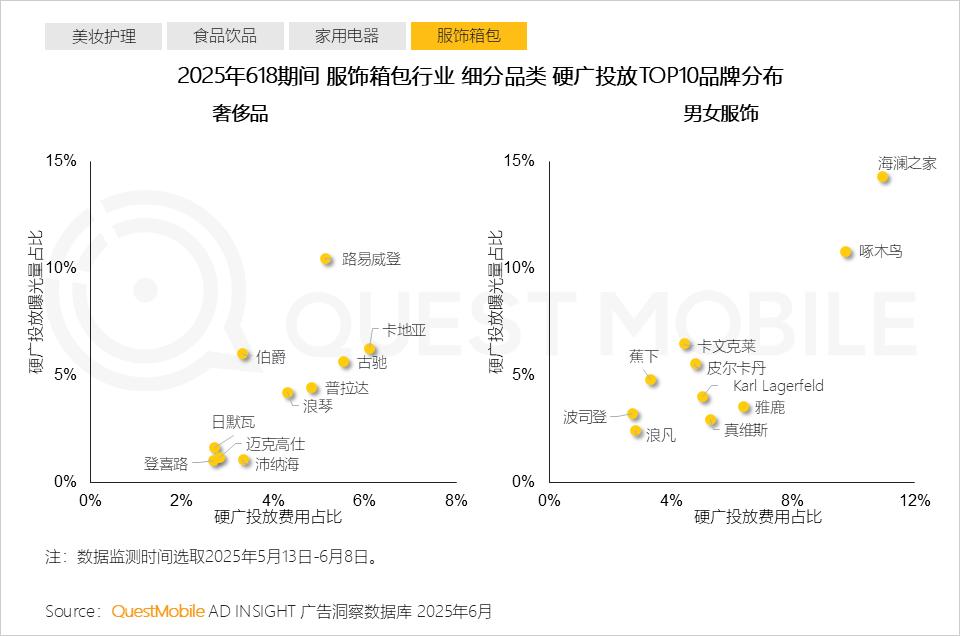

5.2 其中,奢侈品品类中头部品牌投放差距较小,男女服饰品类则以成熟品牌投放为主

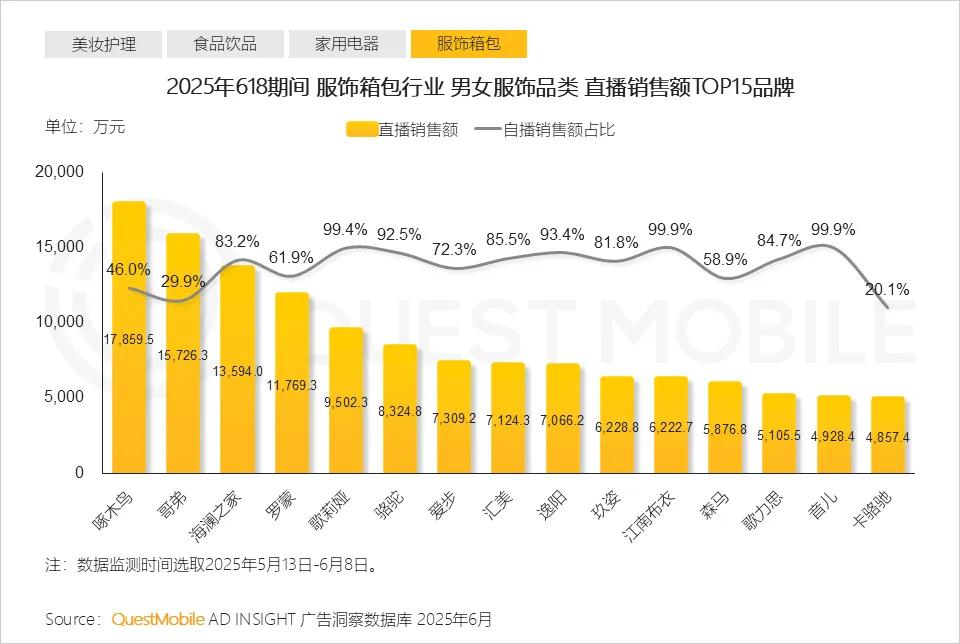

5.3直播间销售是男女服饰品类重点销售渠道,其中通过自播带动销售额的占比居高

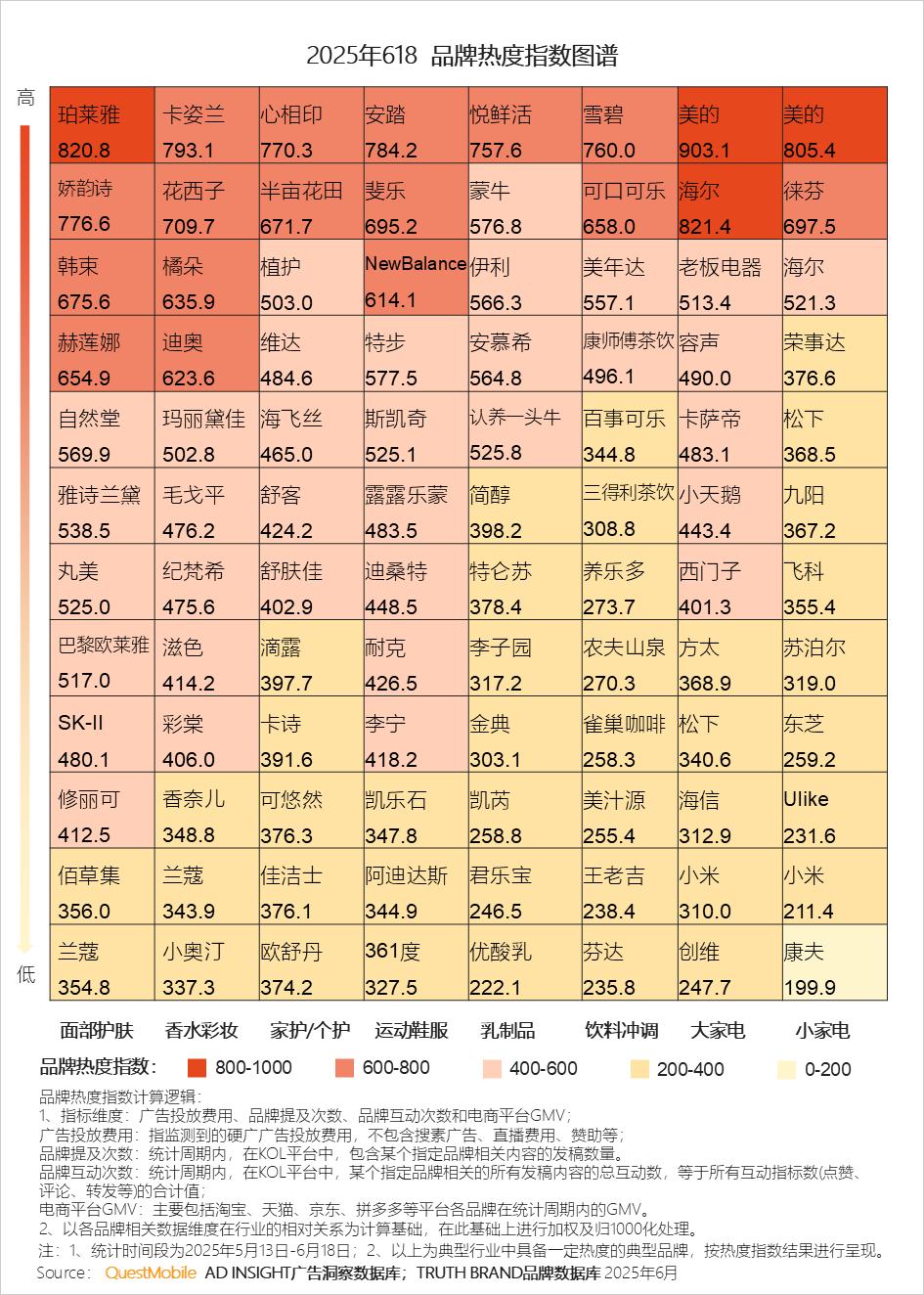

6、品牌热度指数图谱